Aktienrückkäufe bewegen sich in den USA auf einem Rekordniveau und werden auch in Deutschland immer beliebter. Die Firmen kaufen wie verrückt eigene Anteile zurück. Doch schützt das vor Kursverlusten in einem Bärenmarkt und wo liegen Chancen für Anleger?

Aktienrückkäufe im S&P 500 auf Rekordniveau

Derzeit beinhaltet der S&P 500 sogar etwas mehr als 500 Werte. Aber an der höheren Zahl an Unternehmen liegt es nicht, dass sich die Aktienrückkäufe auf einem Rekordniveau befinden. Sie steigen bereits seit Jahren. Allein von Oktober 2021 bis Ende September 2022 wurden eigene Anteile im Wert von 982 Mrd. US-Dollar zurückgekauft, wie Berechnungen der Analysten von S&P Dow Jones zeigen. Im Vorjahreszeitraum lag der Betrag bei 881 Mrd. US-Dollar. An der Spitze steht dabei Apple, dass allein 88 Mrd. US-Dollar in Rückkäufe investierte. Direkt danach kommt die Google-Mutter Alphabet mit 60 Mrd. US-Dollar. Auch in Deutschland werden Aktienrückkäufe immer beliebter. So steht hier Linde, dass gerade den DAX Richtung USA verlassen hat, mit 10 Mrd. Euro auf Platz eins. Es folgen Siemens und BASF mit je 3 Mrd. Euro Milliarden Euro. Dazwischen wird sich Mercedes schieben, dass jüngst trotz eines schwachen Ausblicks ein Rückkaufprogramm von 4 Mrd. Euro ankündigte. Ab März soll es losgehen.

Sinn und Unsinn von Aktienrückkaufprogrammen

Die Logik hinter den Rückkäufen ist so einfach wie bestechend. Die Unternehmen reduzieren das Angebot an Aktien und die Gewinne und Dividenden verteilen sich dann auf weniger Anteile. Logischerweise steigen dann der Gewinn bzw. die Ausschüttung je Aktie an. Analysen zeigen, dass in der vergangenen Dekade etwa ein Viertel der Kursgewinne in den USA und Europa auf Rückkaufprogramme der Firmen zurückzuführen sind.

Zeichen von Ideenlosigkeit

Doch es ist blauäugig zu glauben, dass Aktienrückkaufprogramme in diesem Marktumfeld vor einer Korrektur schützen. Mittel- und langfristig steigen Aktien, weil die Gewinne der Unternehmen nachhaltig zulegen. Gelingt dies durch Bilanzkosmetik wie bei Rückkäufen, hat das in einem Bärenmarktmarkt maximal einen kurzfristigen Effekt. Klar ist aber auch: Wer Aktien zurückkauft, hat keine Ideen und keine Fantasie. Denn Unternehmen könnten ja das Geld auch in ihr eigenes Geschäft investieren. Bestes Beispiel ist hier wiederum Apple. Seit dem Erfolg des iPhones ist dem Konzern mit Sitz in Cupertino kein vergleichbarer Blockbuster-Erfolg mehr gelungen. Noch heute warten wir auf das iCar und viele andere Dinge. Ähnlich sieht es auch bei vielen anderen IT-Giganten aus. Die üppigen Gewinne werden auch deshalb in eigene Aktien gesteckt. Einige Konzerne parken allerdings ihre riesigen Cashbestände im Ausland – aus Steuerspargründen. Um trotzdem ausufernde Aktienrückkaufrprogramme fahren zu können, wird dann im Inland ein Kredit aufgenommen. Auch das ist ein Malus.

Kein Schutz vor Bärenmärkten

Fakt ist aber, dass den Rückkaufprogrammen aus der Politik der Wind ins Gesicht bläst. In den USA müssen darauf seit dem 1. Januar ein Prozent an Steuern bezahlt werden. Präsident Joe Biden machte nun den Vorschlag, diese Steuer zu vervierfachen. Das Ziel sei es, dass dieses Geld in die Wirtschaft fließe und nicht an die Aktionäre. Solch ein Beschluss könnte aber auch einen anderen Effekt haben: Dividendenzahlungen werden attraktiver.

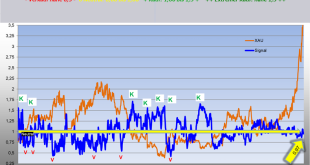

Vor einem Bärenmarkt schützen Rückkaufprogramme übrigens nicht. Wenn der Markt einmal korrigiert, dann trifft es auch jene, die in hoher Anzahl eigene Anteile zurückkaufen. 2022 war schließlich nicht nur das Rekordjahr für diese Form der Kurspflege, sondern auch ein miserables Börsenjahr. Da müsste das Ausmaß der Programme wesentlich größer sein. So wurden in den vergangenen drei Monaten im S&P 500 Rückkäufe im Volumen von 7% des Börsenwerts angekündigt (siehe Graphik oben). Das ist in einem schwierigen Marktumfeld zu wenig. Und dazu muss man wissen: Die Federal Reserve entzieht derzeit dem Kapitalmarkt 95 Mrd. US-Dollar pro Monat. Somit wird dem Liquiditätseffekt durch die Rückkaufprogramme unabsichtlich entgegengewirkt.

Chevron macht es richtig

In diesem Umfeld wirkt Chevron (160,35 USD | US1667641005) im Vergleich zu den großen Tech-Konzernen clever und ehrlich. Der US-Konzern hat operativ ein Rekordjahr hinter sich, profitiert von hohen Ölpreisen und geringen Investitionen. Deswegen beschloss das Management Aktien im Wert von 75 Mrd. US-Dollar zurückzukaufen. Dazu gibt es noch eine üppige Dividende. Die 75 Mrd. US-Dollar entsprechen fast einem Viertel des gesamten Börsenwerts in Höhe von rund 310 Mrd. US-Dollar. Wer in solch einem Ausmaß Aktien zurückkauft, dürfte auch den gewünschten Effekt erzielen – vielleicht sogar in einem Bärenmarkt.

Das könnte Sie auch interessieren:

- Auch Blackrock malt schwarz für die Aktienmärkte

- Mainz Biomed: Aktie bietet nach Korrektur Einstiegschance

- Net Digital AG: Payment-Dienstleister mit KI-Fantasie

- Hapag Llyod und Shop Apotheke: Wie geht es mit den Aktien weiter?

- Biotechnologie: Chancen bei Atai Life Science und Xortx Therapeutics

- Friwo-Aktie: Zweirad-Booster aus Indien sorgt für Fantasie

- Saturn Oil & Gas: Kombi aus attraktiver Bewertung und Wachstumschancen

- Verluste in Online-Casinos: So holen Sie Ihr Geld zurück!

- Imperial Mining Group: Ausgebombt und aussichtsreich!

- Tokentus: Dieser deutsche Blockchain-Investor ist einen Blick wert!

- Ranking: Die größten Kupferminen der Welt

- Ranking: Die kostengünstigsten Goldminen der Welt!

Bilder/Graphiken: Investor-Magazin.de, Deutsche Bank

_____________________________________________________________________________________

DISCLAIMER. BITTE UNBEDINGT BEACHTEN!

Grundsätzlicher Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34 WpHG i.V.m. FinAnV: Mitarbeiter, Berater und freie Redakteure von www.investor-magazin.de können jederzeit Aktien an allen vorgestellten Unternehmen halten, kaufen oder verkaufen. Das gilt ebenso für abgeleitete Finanzinstrumente. Zudem wird der Betreiber regelmäßig damit beauftragt, Werbetexte für Unternehmen zu erstellen, für die er eine Vergütung erhält. Daher ist eine unabhängige Berichterstattung in diesen Fällen nicht möglich. Wenn der Betreiber eine Vergütung erhält, ist dieser Artikel entsprechend gekennzeichnet. Sollte der Autor eines der vorgestellten Wertpapiere besitzen, wird dies an dieser Stelle genannt. Zudem weisen wir gerne auf die Broschüren der BaFin zum Schutz vor unseriösen Angeboten hin:

– Geldanlage – Wie Sie unseriöse Anbieter erkennen (pdf/113 KB)

– Wertpapiergeschäfte – Was Sie als Anleger beachten sollten (pdf/326 KB)

Risikohinweis: Wir weisen darauf hin, dass der Erwerb von Wertpapieren jeglicher Art hohe Risiken birgt, die zum Totalverlust des eingesetzten Kapitals führen können – oder darüber hinaus. Jegliche auf dieser Webseite verbreiteten Artikel rufen explizit nicht zum Kauf oder Verkauf von Wertpapieren auf. Es kommt weder eine Anlageberatung noch ein Anlagevermittlungsvertrag mit dem Leser zustande. Die hier dargestellten Informationen beziehen sich auf das Unternehmen und nicht auf die persönliche Situation des Lesers. Grundsätzlich möchten wir Ihnen Ideen für unseres Erachtens aussichtsreiche Investments geben. Bitte passen Sie diese dann an Ihre individuelle Strategie und persönliche Finanzsituation an. Und bitte vergessen Sie nicht: Wir haben keine Glaskugel, wir haben aber viel Erfahrung und Wissen. Daher raten wir stets dazu, dass Sie als Leser ihre eigenen Analysen vornehmen. Do your own Due Dilligence!

Datenschutz: Wir geben Ihre Daten nicht an externe Dritte weiter. Aufgrund der neuen Datenschutz Grundverordnung haben wir unsere Datenschutzerklärung aktualisiert. Sie können sich für unseren kostenlosen Newsletter hier anmelden. Eine Abmeldung ist jederzeit per Mail an info (at) investor-magazin.de möglich.

Keine Haftung für Links: Mit Urteil vom 12.Mai 1998 hat das Landgericht Hamburg entschieden, dass man durch die Ausbringung eines Links die Inhalte der verlinkten Seiten ggf. mit zu verantworten hat. Dies kann nur dadurch verhindert werden, dass man sich ausdrücklich von diesem Inhalt distanziert. Für alle Links auf dieser Webseite gilt: Der Betreiber distanziert sich hiermit ausdrücklich von allen Inhalten aller verlinkten Seiten und macht sich diese Inhalte nicht zu Eigen.

Keine Finanzanalyse: Der Herausgeber weist ausdrücklich darauf hin, dass es sich bei den Besprechungen um keine Finanzanalysen nach deutschem Kapitalmarktrecht handelt, sondern um journalistische und/oder werbliche Texte. Sie erfüllen deshalb nicht die Anforderungen zur Gewährleistung der Objektivität von Anlageempfehlungen. Bitte beachten Sie außerdem: Die Nutzung dieses Informationsangebots ist ausschließlich natürlichen Personen vorbehalten, die ihren dauerhaften Wohnsitz in der Bundesrepublik Deutschland haben. Allen anderen natürlichen oder juristischen Personen oder Personengruppen ist die Nutzung wie auch der Zugang zu dieser Webseite nicht gestattet.

Urheberrecht: Der Inhalt und die Struktur dieser Webseite sind urheberrechtlich geschützt und Eigentum des Betreibers. Sie dürfen nicht ohne vorherige schriftliche Zustimmung weder verwendet noch reproduziert werden, auch nicht auszugsweise. Der Betreiber ist bestrebt, in allen seinen Publikationen die Urheberrechte der verwendeten Grafiken, Bilder und Texte zu beachten. Allein aufgrund der bloßen Nennung oder Nichtnennung von Rechten Dritter ist nicht der Schluss zu ziehen, dass diese nicht geschützt sind! Sollte der Betreiber dennoch gegen Rechte Dritter verstoßen haben, wird er unter dem Vorbehalt der Prüfung unverzüglich jegliche Dateien entfernen, sofern er auf die Rechtsverletzung schriftlich hingewiesen wurde.

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr