Die Aktie von Hapag Lloyd gehörte lange zu den Gewinnern der Pandemie und der globalen Lieferketten-Probleme. Inzwischen aber hat sich das Bild umgekehrt. Die Rezessionssorgen führten zu einer Halbierung des Werts. Ist die Aktie nun günstig und ein Dividendenhit, oder ist der jüngste Ausbruch nur eine Bullenfalle?

Hapag Lloyd-Aktie: Vom Pandemie- und Supply-Chain-Gewinner…

Der Chart von Hapag Lloyd (184 Euro; DE000HLAG475) spiegelt ziemlich gut die vergangenen zweieinhalb Jahre an den Börsen wider. Während der Pandemie konnten sich die Papiere des Schifffahrtskonzerns vom Coronatief im März 2020 ausgehend in der Spitze verachtfachen. Menschen blieben zu Hause, orderten online und die Lieferkettenproblematik sorgte dann für einen kräftigen Schub bei den Containerpreisen. Hapag war einer der Gewinner!

… zum Opfer der Rezessionsorgen

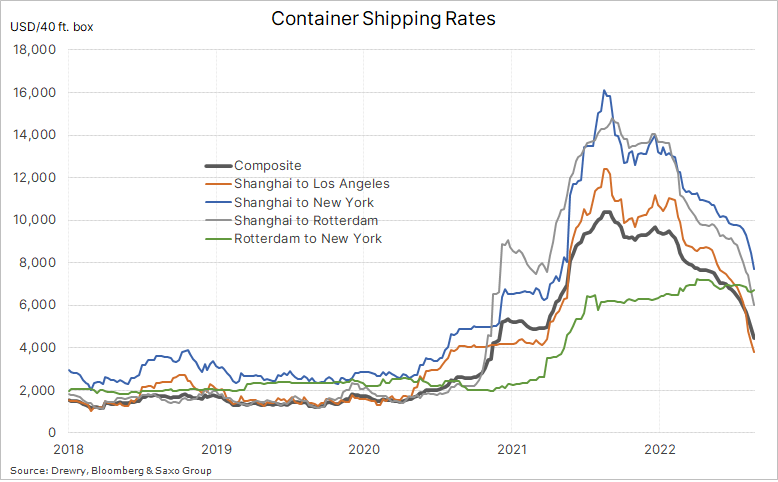

Doch diese Zeiten sind vorbei. Mit dem Ende der Staus an den Häfen weltweit – die Lage hat sich weitgehend normalisiert – sanken auch die Preise für Container auf den beliebten Routen zwischen Ostasien und Europa bzw. Nordamerika. Es kam praktisch zu einem Kollaps der Preise, wie folgende Graphik anschaulich zeigt. Zwar liegen die Preise noch deutlich über dem Prä-Pandemie-Niveau, allerdings inzwischen auch etwa 60 Prozent unter dem Allzeithoch aus dem Spätsommer 2021. Dazu kommen nun die Sorgen vor einer globalen Rezession obendrauf. Die Menschen sparen, denn die freien Mittel gehen derzeit vor allem für Lebensmittel und Energie drauf. Da bleibt weniger im Geldbeutel für den Konsum übrig. Der Inflationsschub dürfte auch den bevorstehenden Geschenkorgien zu Weihnachten einen Riegel vorschieben. Zudem hatten viele Unternehmen während der Supply Chain-Probleme ihre Lager aufgefüllt. Nun bleibt viel Ware liegen.

Hapag Lloyd: die fetten Jahre sind vorbei?

Die Aktie von Hapag-Lloyd konnte sich nach dem Verachtfacher nicht gegen den Abschwung wehren. Mit dem Crash auf Raten an den Aktienmärkten traf es den konjunktursensiblen Titel besonders hart. Man könnte sagen: die fetten Jahre sind vorbei! Dabei liest sich der Halbjahresbericht des Unternehmens von Anfang August noch sehr passabel. So hat das Unternehmen das bereits zweimal in diesem Jahr angehobene EBITDA-Ziel von 18,2 bis 20,1 Mrd. US-Dollar bestätigt. Zum Halbjahr hatte man bereits 10,19 Mrd. US-Dollar eingefahren. Das Konzernergebnis verbesserte sich nach sechs Monaten auf 9,5 Mrd. US-Dollar. Damit liegt das Schiff auf Kurs.

Auch wenn Hapag Lloyd die Prognose bestätigt hat, ging es beim Aktienkurs danach weiter bergab. Gegen den Markttrend kann sich das Unternehmen kaum wehren. Und auch CEO Rolf Hobben Jansen wird bewusst sein, dass es so nicht weiter geht, wenn er sagt: “Wir haben von deutlich besseren Frachtraten profitiert und blicken insgesamt auf einen außergewöhnlich starken Geschäftsverlauf im ersten Halbjahr. Gleichzeitig erhöht ein starker Anstieg in allen Kostenkategorien den Druck auf unsere Stückkosten.”

Dementsprechn sollten Anleger mit dem Blick aufs zweite Halbjahr vorsichtig sein. Ob das EBITDA-Ziel erreicht wird, steht angesichts einer wohl teilweise schon schrumpfenden Weltwirtschaft in den Sternen. Nach den Halbjahreszahlen hatten die Analysten von Oddo BHF ihre Glasukgel bemüht. Sie hatten damals ein “Neutral”-Rating und ein Kursziel von 320 Euro für die Hapag-Titel ausgegeben. Inzwischen kostet die Aktie weniger als 200 Euro.

Hapag-Lloyd: Die Dividende lockt!

Spannend ist vor allem die Dividende: Für 2022 erwartet Oddo BHF 20 Euro je Aktie, für das kommende Jahr immerhin 16 Euro. Das macht auf dem aktuellen Niveau immerhin eine stattliche Dividendenrendite von aktuell 10,8 Prozent. Das lockt sicherlich und dürfte ein Grund sein, warum die Aktie vom Tief vor wenigen Tagen kräftig gekauft wurde. Allerdings: Es besteht die Gefahr einer klassischen Bullenfalle, wenn man jetzt einsteigt. Denn ob die Ziele erreicht werden können und die Dividenden nicht von den Kursverlusten aufgefressen werden, hängt maßgeblich vom Allgemeinmarkt ab.

Hapag Lloyd: Zukauf in Lateinamerika

Das Management nutzt die aktuell gute Kassenlage jedenfalls dafür, um sich strategisch zu erweitern. Vor wenigen Tagen meldeten die Hamburger die Übernahme des Terminal- und Logistikgeschäfts von SM SAAM S.A. für eine Milliarde US-Dollar. Dazu gehörenTerminals und Hafen-Dienstleistungen in mehreren Ländern Lateinamerikas. Das 1960 gegründete Unternehmen beschäftigt mehr als 4.000 Mitarbeiter und wies 2021 einen Containerumschlag von rund 3,5 Millionen TEU auf.

Alles hängt an der Federal Reserve

Dieser Zukauf ist rein strategisch zu sehen. Kurzfristig ist dagegen die Stimmung an den Märkten für die Aktie von Hapag Lloyd entscheidend. Momentan scheinen jedenfalls die Optimisten Blut geleckt zu haben. An der Wall Street sehen manche bereits einen Effekt der straffen Geldpolitik der Federal Reserve auf die US-Konjunktur, was für die jüngsten Kursgewinne sorgte. Und sie glauben, dass der Inflationspeak bereits vorbei ist. Andererseits war der Markt nach den Verlusten zuvor ziemlich überverkauft, und es könnte sich lediglich um eine rein technische Reaktion gehandelt haben. Die Shortseller müssen schließlich auch mal Gewinne mitnehmen. Schon heute Morgen dämpft die OPEC mit ihrer Produktionskürzung die Stimmung an den Börsen.

Wir glauben nicht wirklich an diesen Umschwung in der Geldpolitik. Zudem droht weiteres Ungemach: Denn in diesen Tagen startet dies- und jenseits des Atlantiks die Zahlensaison für das dritte Quartal. Die Schätzungen der Analysten dürften zu optimistisch sein. Das könnte nach einem miesen September und trotz des guten Starts auch für einen schwierigen Oktober an den Aktienmärkten sorgen. Dann stehen Zykliker wie die Hapag-Aktie nicht unbedingt ganz weit oben auf den Kauflisten.

Wer jedoch ein wenig weiter blickt, der sollte mögliche Rückschläge in den kommenden Wochen genau beobachten. Denn die Welt verändert sich, und dass die Frachtraten wieder auf das Vor-Pandemie-Niveau sinken, glaubt mit Blick auf die geopolitischen Zerwürfnisse in Folge des Ukraine-Kriegs kaum jemand. Die Zeiten des billigen Geldes und der niedrigen Transportkosten dürften erst einmal vorbei sein. Dementsprechnd können sich mutige Anleger auf die Lauer legen.

Fazit: Sollte die Hapag Lloyd-Aktie noch einmal deutlich unter die Tiefs aus dem September bei 165 Euro abtauchen, ist die Aktie einen spekulativen Kauf wert – und böte dann eine attraktive Dividendenrendite. Wer ruhig schlafen will und pessimistisch in die Börsen-Zukunft blickt, sollte dagegen die Füße stillhalten.

Das könnte Sie auch interessieren:

- Ranking: Die meistverkauften Spiele-Konsolen aller Zeiten

- Buchtipp: “Games of Greed” von Torsten Dennin

- Aktienrückkäufe auf Rekordniveau: Hilft das in einem Bärenmarkt?

- Auch Blackrock malt schwarz für die Aktienmärkte

- Mainz Biomed: Aktie bietet nach Korrektur Einstiegschance

- Rezession, Inflation, Borsenbaisse: Was kommt denn nun?

- Net Digital AG: Payment-Dienstleister mit KI-Fantasie

- Hapag Llyod und Shop Apotheke: Wie geht es mit den Aktien weiter?

- Biotechnologie: Chancen bei Atai Life Science und Xortx Therapeutics

- Friwo-Aktie: Zweirad-Booster aus Indien sorgt für Fantasie

- Saturn Oil & Gas: Kombi aus attraktiver Bewertung und Wachstumschancen

- Verluste in Online-Casinos: So holen Sie Ihr Geld zurück!

- Imperial Mining Group: Ausgebombt und aussichtsreich!

- Tokentus: Dieser deutsche Blockchain-Investor ist einen Blick wert!

Bilder/Graphiken: Pixabay, SaxoBank

_____________________________________________________________________________________

DISCLAIMER. BITTE UNBEDINGT BEACHTEN!

Grundsätzlicher Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34 WpHG i.V.m. FinAnV: Mitarbeiter, Berater und freie Redakteure von www.investor-magazin.de können jederzeit Aktien an allen vorgestellten Unternehmen halten, kaufen oder verkaufen. Das gilt ebenso für abgeleitete Finanzinstrumente. Zudem wird der Betreiber regelmäßig damit beauftragt, Werbetexte für Unternehmen zu erstellen, für die er eine Vergütung erhält. Daher ist eine unabhängige Berichterstattung in diesen Fällen nicht möglich. Wenn der Betreiber eine Vergütung erhält, ist dieser Artikel entsprechend gekennzeichnet. Sollte der Autor eines der vorgestellten Wertpapiere besitzen, wird dies an dieser Stelle genannt. Zudem weisen wir gerne auf die Broschüren der BaFin zum Schutz vor unseriösen Angeboten hin:

– Geldanlage – Wie Sie unseriöse Anbieter erkennen (pdf/113 KB)

– Wertpapiergeschäfte – Was Sie als Anleger beachten sollten (pdf/326 KB)

Risikohinweis: Wir weisen darauf hin, dass der Erwerb von Wertpapieren jeglicher Art hohe Risiken birgt, die zum Totalverlust des eingesetzten Kapitals führen können – oder darüber hinaus. Jegliche auf dieser Webseite verbreiteten Artikel rufen explizit nicht zum Kauf oder Verkauf von Wertpapieren auf. Es kommt weder eine Anlageberatung noch ein Anlagevermittlungsvertrag mit dem Leser zustande. Die hier dargestellten Informationen beziehen sich auf das Unternehmen und nicht auf die persönliche Situation des Lesers. Grundsätzlich möchten wir Ihnen Ideen für unseres Erachtens aussichtsreiche Investments geben. Bitte passen Sie diese dann an Ihre individuelle Strategie und persönliche Finanzsituation an. Und bitte vergessen Sie nicht: Wir haben keine Glaskugel, wir haben aber viel Erfahrung und Wissen. Daher raten wir stets dazu, dass Sie als Leser ihre eigenen Analysen vornehmen. Do your own Due Dilligence!

Datenschutz: Wir geben Ihre Daten nicht an externe Dritte weiter. Aufgrund der neuen Datenschutz Grundverordnung haben wir unsere Datenschutzerklärung aktualisiert. Sie können sich für unseren kostenlosen Newsletter hier anmelden. Eine Abmeldung ist jederzeit per Mail an info (at) investor-magazin.de möglich.

Keine Haftung für Links: Mit Urteil vom 12.Mai 1998 hat das Landgericht Hamburg entschieden, dass man durch die Ausbringung eines Links die Inhalte der verlinkten Seiten ggf. mit zu verantworten hat. Dies kann nur dadurch verhindert werden, dass man sich ausdrücklich von diesem Inhalt distanziert. Für alle Links auf dieser Webseite gilt: Der Betreiber distanziert sich hiermit ausdrücklich von allen Inhalten aller verlinkten Seiten und macht sich diese Inhalte nicht zu Eigen.

Keine Finanzanalyse: Der Herausgeber weist ausdrücklich darauf hin, dass es sich bei den Besprechungen um keine Finanzanalysen nach deutschem Kapitalmarktrecht handelt, sondern um journalistische und/oder werbliche Texte. Sie erfüllen deshalb nicht die Anforderungen zur Gewährleistung der Objektivität von Anlageempfehlungen. Bitte beachten Sie außerdem: Die Nutzung dieses Informationsangebots ist ausschließlich natürlichen Personen vorbehalten, die ihren dauerhaften Wohnsitz in der Bundesrepublik Deutschland haben. Allen anderen natürlichen oder juristischen Personen oder Personengruppen ist die Nutzung wie auch der Zugang zu dieser Webseite nicht gestattet.

Urheberrecht: Der Inhalt und die Struktur dieser Webseite sind urheberrechtlich geschützt und Eigentum des Betreibers. Sie dürfen nicht ohne vorherige schriftliche Zustimmung weder verwendet noch reproduziert werden, auch nicht auszugsweise. Der Betreiber ist bestrebt, in allen seinen Publikationen die Urheberrechte der verwendeten Grafiken, Bilder und Texte zu beachten. Allein aufgrund der bloßen Nennung oder Nichtnennung von Rechten Dritter ist nicht der Schluss zu ziehen, dass diese nicht geschützt sind! Sollte der Betreiber dennoch gegen Rechte Dritter verstoßen haben, wird er unter dem Vorbehalt der Prüfung unverzüglich jegliche Dateien entfernen, sofern er auf die Rechtsverletzung schriftlich hingewiesen wurde.

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr