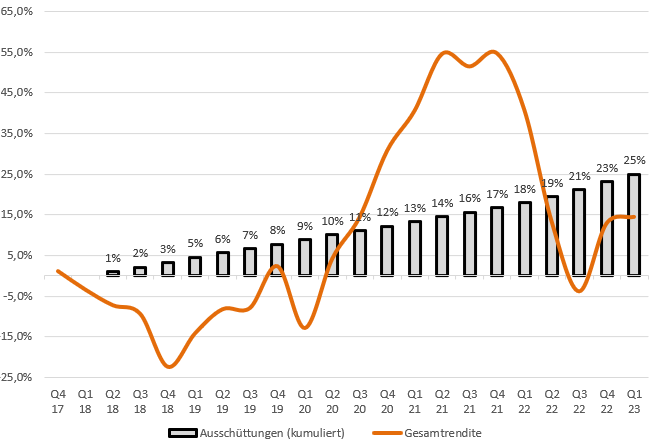

Fondsmanager Felix Gode ist optimistisch für den Mittelstand und Nebenwerte. Er setzt mit seinem Alpha Star Dividendenfonds auf Smalls Caps mit führenden Positionen in ihren Märkten. Gode stellt in diesem Gastbeitrag zwei Werte aus seinem Portfolio vor und blickt auf die Chancen und Risiken an den Märkten.

Aufholpotenzial bei deutschen Small Caps

Die Situation an den Börsen war in den ersten Wochen des Jahres 2023 durchaus interessant. Viele Anleger rätseln, wie es dazu kommt, dass sich vor allem deutsche Standardwerte so robust zeigen. Zum Vergleich: Seit Jahresbeginn legte der deutsche Leitindex DAX um 12% zu, der amerikanische Dow Jones nicht einmal um 1%. Auch der breiter gefächerte US-Index S&P 500 liegt mit nur 5% klar hinter dem DAX. Nicht zuletzt haben deutsche Blue Chips auch Small Caps zuletzt klar outperformt. Normalerweise ist es so, dass der DAX der Taktvorgabe der US-Indizes folgt. Nicht so im Moment. Woran liegt dieses untypische Kurs-Verhalten also?

Short-Squeeze bei DAX-Unternehmen

Im vergangenen Jahr haben wir an den Börsen rund um den Globus starke Verwerfungen gesehen. Die Gründe dafür liegen auf der Hand. Der Ukraine-Krieg, die Inflation, nebst steigenden Zinsen, steigende Preise und Knappheiten bei Rohstoffen und Vorprodukten wie Chips. Ein Cocktail, der Schlimmes hat vermuten lassen. Die Börsen haben genau diese Befürchtungen widergespiegelt und sind im vergangenen Jahr in einer Dimension auf Talfahrt gegangen, wie wir sie lange nicht gesehen haben.

Anleger haben in Folge der multiplen Herausforderungen auf eine scharfe Rezession gesetzt und viele Marktteilnehmer haben auch genau darauf gewettet, indem sie große Short-Positionen auf deutsche Unternehmen eingegangen sind. Vor allem zyklische Unternehmen waren das Ziel. Davon gibt es im DAX jede Menge. Was seitdem auf der Konjunkturseite passiert ist, wissen wir inzwischen. Von einer scharfen Rezession sind wir weit entfernt. Zumindest bis hierhin. Vielmehr sind deutsche Unternehmen enorm gut mit den Schwierigkeiten zurechtgekommen und so hat sich auch die deutsche Wirtschaft insgesamt wacker geschlagen.

Diese Entwicklung haben die Börsen seit Oktober vorweggenommen, mit dem Resultat einer beispiellose Erholungsrally. Neben der besser als erwarteten Konjunktur hat dazu auch beigetragen, dass deutlich wurde, dass der Anstieg der Zinsen auf absehbare Zeit zu einem Ende kommen würde. Diese Erkenntnis wiederum zwingt Investoren seit geraumer Zeit ihre Wetten auf fallende Kurse zu überdenken und sich wieder mit Aktien einzudecken. Da die zyklischen Large Caps das überwiegende Ziel für die Short-Wetten waren, steigen die Kurse hier seit Oktober 2022 besonders stark an. Small Caps außerhalb der Indizes bleiben daher renditeseitig seit Jahresbeginn zurück.

DAX-Aktien noch immer die beste Wahl?

Wir haben es also zu großen Teilen mit technischen Effekten zu tun. Fraglich bleibt dennoch, wie sich die Konjunktur in den kommenden Monaten entwickeln wird. Wer sagt denn, dass die Zinsen nicht noch weiter steigen? Vielleicht folgt die erwartete Rezession auch mit etwas Verzögerung im weiteren Jahresverlauf? Das Szenario ist zumindest im Bereich des Möglichen.

Daher sind Small Caps aus meiner Sicht die richtige Wahl. Nicht nur, dass ein Aufholpotenzial entstanden ist, kleine Unternehmen weisen noch ganz andere Vorteile auf. Denn, mittelständische Unternehmen sind viel häufiger als breit aufgestellte Großkonzerne in dynamisch wachsenden Bereichen aktiv, die sogar weitgehend konjunkturunabhängig sind. Man spricht hierbei von strukturellen Wachstumsmärkten.

Unternehmen mit führenden Positionen in solchen Märkten können gelassen auf das schauen, was vor uns liegt. Ob die Zinsen steigen oder fallen; die Rezession kommt oder nicht: diese Unternehmen werden unabhängig davon ihre Gewinne weiter steigern können. Das heißt nicht unbedingt, dass sich die Aktienkurse dieser Titel allen Marktverwerfungen entziehen können. Aber es bedeutet zumindest, dass sie sich operativ behaupten können, auch dann, wenn das Umfeld schwieriger wird. Dies gibt solchen Aktien das Potenzial eventuelle Kursrückschläge sehr schnell wieder auszugleichen.

Zwei starke Nebenwerte

Zwei solcher Beispiele sind die österreichische Frequentis AG (30,60 Euro | A2PHG5) sowie das Berliner Softwarehaus IVU AG (16,28 Euro | 744850). In beiden Unternehmen sind wir im Alpha Star Dividendenfonds investiert.

In Folge des Ukrainekrieges werden global große Summen in die Verbesserung der Verteidigung investiert. Im Zuge dessen werden auch die Kommunikationssysteme erneuert und auf den modernsten Stand der Technik gebracht. Erst jüngst konnte die Frequentis AG einen Auftrag der Bundeswehr für die IT-Ausstattung der nationalen Luftverteidigung vermelden. In den USA hat sich Frequentis erst 2021 durch Zukäufe verstärkt und ist in einer guten Position den ein oder anderen Großauftrag an Land zu ziehen. Umsatzseitig dürfte es beim Weltmarktführer für Control Center-Lösungen daher in den kommenden Jahren gut laufen. Beim Gewinn wirkt der steigende Softwareanteil positiv, so dass wir mit graduellen Margensteigerungen über die Zeit rechnen. Das Geschäft von Frequentis ist zudem konjunkturunabhängig, was für 2023 ebenfalls ein nicht zu verachtender Aspekt ist.

Tipp: Folgen Sie uns auf Twitter und Facebook!

Auch die IVU AG ist ein Weltmarktführer: Hier geht es um Softwarelösungen für Verkehrsbetriebe, insbesondere den Schienenverkehr. Mit den Lösungen von IVU lassen sich Personal- und Fahrzeugeinsatzsteuerung optimieren, genauso wie der Betriebsablauf, was den Verkehrsbetrieben durch Effizienzsteigerungen bares Geld spart. Nicht zuletzt unterstützt IVU mit seinen Lösungen auch die Energiewende, denn ohne einen verstärkten Ausbau des öffentlichen Nahverkehrs wird diese nicht gelingen. Durch einen zunehmenden Anteil wiederkehrender Erlöse aus Cloud-Lösungen verstetigt sich der Gewinn von IVU zunehmend und macht das Geschäft planbarer.

Beide Unternehmen blicken seit vielen Jahren auf konstant steigende Umsatzerlöse und Gewinne. Die starke Marktposition ermöglicht dies und gibt beiden Unternehmen viel Raum, die Gewinne zu reinvestieren und so neue Wachstumschancen zu eröffnen. Ihr gute Marktstellung verfestigt sich dadurch Jahr für Jahr.

Fazit: Was immer die Börsen für Anleger in den kommenden Monaten bereithalten: nach der Anomalie der vergangenen Monate, mit starken Standardwerten, ist davon auszugehen, dass Small Caps eine Aufholung erfahren werden. Wer zusätzlich auf Unternehmen in strukturellen Wachstumsbereichen setzt, die marktführend und hochprofitabel sind, wird für alle Eventualitäten gut positioniert sein.

Hinweis: Dies ist ein Gastbeitrag von Felix Gode. Die Meinung von Gastautoren muss grundsätzlich nicht mit der Meinung der Redaktion übereinstimmen. Für Beiträge von Gastautoren übernimmt der Herausgeber grundsätzlich keine Verantwortung, Haftung oder Gewähr. Dies gilt ebenfalls für die vom Gastautor verwendeten Charts, Graphiken, Tabellen, Bilder und alle zukunftsgerichteten Aussagen. Dies gilt insbesondere auch dann, wenn Leser in Folge dieser Beiträge Finanzgeschäfte jeglicher Art tätigen. Bitte machen Sie Ihre eigene Due Dilligence und bitte beachten Sie unseren Disclaimer!

Das könnte Sie auch interessieren:

- Ranking: die meistverkauften Spielekonsolen aller Zeiten!

- Analyse Gold: Rücksetzer liefert neue Chancen!

- Buchtipp: “Games of Greed” von Torsten Dennin

- Aktienrückkäufe auf Rekordniveau: Hilft das in einem Bärenmarkt?

- Auch Blackrock malt schwarz für die Aktienmärkte

- Mainz Biomed: Aktie bietet nach Korrektur Einstiegschance

- Rezession, Inflation, Borsenbaisse: Was kommt denn nun?

- Net Digital AG: Payment-Dienstleister mit KI-Fantasie

- Hapag Llyod und Shop Apotheke: Wie geht es mit den Aktien weiter?

- Biotechnologie: Chancen bei Atai Life Science und Xortx Therapeutics

- Friwo-Aktie: Zweirad-Booster aus Indien sorgt für Fantasie

- Saturn Oil & Gas: Kombi aus attraktiver Bewertung und Wachstumschancen

- Verluste in Online-Casinos: So holen Sie Ihr Geld zurück!

- Imperial Mining Group: Ausgebombt und aussichtsreich!

- Tokentus: Dieser deutsche Blockchain-Investor ist einen Blick wert!

Bilder/Graphiken/Tabellen: Das Investor Magazin, privat

_____________________________________________________________________________________

DISCLAIMER. BITTE UNBEDINGT BEACHTEN!

Grundsätzlicher Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34 WpHG i.V.m. FinAnV: Mitarbeiter, Berater und freie Redakteure von www.investor-magazin.de können jederzeit Aktien an allen vorgestellten Unternehmen halten, kaufen oder verkaufen. Das gilt ebenso für abgeleitete Finanzinstrumente. Zudem wird der Betreiber regelmäßig damit beauftragt, Werbetexte für Unternehmen zu erstellen, für die er eine Vergütung erhält. Daher ist eine unabhängige Berichterstattung in diesen Fällen nicht möglich. Wenn der Betreiber eine Vergütung erhält, ist dieser Artikel entsprechend gekennzeichnet. Sollte der Autor eines der vorgestellten Wertpapiere besitzen, wird dies an dieser Stelle genannt. Zudem weisen wir gerne auf die Broschüren der BaFin zum Schutz vor unseriösen Angeboten hin:

– Geldanlage – Wie Sie unseriöse Anbieter erkennen (pdf/113 KB)

– Wertpapiergeschäfte – Was Sie als Anleger beachten sollten (pdf/326 KB)

Risikohinweis: Wir weisen darauf hin, dass der Erwerb von Wertpapieren jeglicher Art hohe Risiken birgt, die zum Totalverlust des eingesetzten Kapitals führen können – oder darüber hinaus. Jegliche auf dieser Webseite verbreiteten Artikel rufen explizit nicht zum Kauf oder Verkauf von Wertpapieren auf. Es kommt weder eine Anlageberatung noch ein Anlagevermittlungsvertrag mit dem Leser zustande. Die hier dargestellten Informationen beziehen sich auf das Unternehmen und nicht auf die persönliche Situation des Lesers. Grundsätzlich möchten wir Ihnen Ideen für unseres Erachtens aussichtsreiche Investments geben. Bitte passen Sie diese dann an Ihre individuelle Strategie und persönliche Finanzsituation an. Und bitte vergessen Sie nicht: Wir haben keine Glaskugel, wir haben aber viel Erfahrung und Wissen. Daher raten wir stets dazu, dass Sie als Leser ihre eigenen Analysen vornehmen. Do your own Due Dilligence!

Datenschutz: Wir geben Ihre Daten nicht an externe Dritte weiter. Aufgrund der neuen Datenschutz Grundverordnung haben wir unsere Datenschutzerklärung aktualisiert. Sie können sich für unseren kostenlosen Newsletter hier anmelden. Eine Abmeldung ist jederzeit per Mail an info (at) investor-magazin.de möglich.

Keine Haftung für Links: Mit Urteil vom 12.Mai 1998 hat das Landgericht Hamburg entschieden, dass man durch die Ausbringung eines Links die Inhalte der verlinkten Seiten ggf. mit zu verantworten hat. Dies kann nur dadurch verhindert werden, dass man sich ausdrücklich von diesem Inhalt distanziert. Für alle Links auf dieser Webseite gilt: Der Betreiber distanziert sich hiermit ausdrücklich von allen Inhalten aller verlinkten Seiten und macht sich diese Inhalte nicht zu Eigen.

Keine Finanzanalyse: Der Herausgeber weist ausdrücklich darauf hin, dass es sich bei den Besprechungen um keine Finanzanalysen nach deutschem Kapitalmarktrecht handelt, sondern um journalistische und/oder werbliche Texte. Sie erfüllen deshalb nicht die Anforderungen zur Gewährleistung der Objektivität von Anlageempfehlungen. Bitte beachten Sie außerdem: Die Nutzung dieses Informationsangebots ist ausschließlich natürlichen Personen vorbehalten, die ihren dauerhaften Wohnsitz in der Bundesrepublik Deutschland haben. Allen anderen natürlichen oder juristischen Personen oder Personengruppen ist die Nutzung wie auch der Zugang zu dieser Webseite nicht gestattet.

Urheberrecht: Der Inhalt und die Struktur dieser Webseite sind urheberrechtlich geschützt und Eigentum des Betreibers. Sie dürfen nicht ohne vorherige schriftliche Zustimmung weder verwendet noch reproduziert werden, auch nicht auszugsweise. Der Betreiber ist bestrebt, in allen seinen Publikationen die Urheberrechte der verwendeten Grafiken, Bilder und Texte zu beachten. Allein aufgrund der bloßen Nennung oder Nichtnennung von Rechten Dritter ist nicht der Schluss zu ziehen, dass diese nicht geschützt sind! Sollte der Betreiber dennoch gegen Rechte Dritter verstoßen haben, wird er unter dem Vorbehalt der Prüfung unverzüglich jegliche Dateien entfernen, sofern er auf die Rechtsverletzung schriftlich hingewiesen wurde.

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr