Der Untergang der Credit Suisse könnte sich zu einem Geschenk für die UBS entpuppen. Die Übernahme des härtesten nationalen Konkurrenten zum Schnäppchenpreis macht die Aktie langfristig attraktiv. Kurzfristig droht aber aufgrund des Marktumfelds noch viel Unsicherheit.

Bankenbeben an den Börsen

Es ist schon erstaunlich, was derzeit am Bankenmarkt gespielt wird. Viel Verunsicherung hat sich in Folge des Untergangs der Credit Suisse breitgemacht. Am Freitag folgte ein Ausverkauf bei europäischen Bankaktien sowie regionalen Instituten in den USA. Ist der gerechtfertigt? Schaut man auf die Vereinigten Staaten sprechen die Fakten Bände. Die Federal Reserve hat einige interessante Zahlen dazu veröffentlicht. So gab es vergangene Woche jede Menge Zuflüsse in US-Geldmarktfonds, die weitgehend auf kurzlaufende Anleihen setzen und derzeit Renditen oberhalb von 3 Prozent bieten. Unter dieser Fluchtbewegung litten die Banken. Dort summierten sich die Abflüsse auf mehr als 100 Mrd. US-Dollar netto. Doch auch hier lohnt wie immer der Blick ins Kleingedruckte. Während kleine und mittlere Banken 120 Mrd. US-Dollar an Abflüssen meldeten und die ausländischen Institute (-45 Mrd. US-Dollar) ebenfalls einbüßten, profitierten die großen Player wie JP Morgan, Citibank oder Goldman Sachs. Sie haben laut Fed rund 67 Mrd. US-Dollar an Nettozuflüssen gemeldet. Big ist wieder ziemlich sexy!

Deutsche Bank: Wackelt sie wirklich?

In Europa hingegen wurde vergangene Woche nach dem nächsten schwachen Institut gesucht. Warum viele ausgerechnet auf die Deutsche Bank gekommen sind, ist uns ein Rätsel. Das Institut meldete für 2022 den höchsten Gewinn seit 15 Jahren. Unter CEO Christian Sewing haben die Frankfurter viele Brandherde gelöscht und wieder in die Spur gefunden. Am Freitagmorgen meldete man gar, das man ausstehende Hybridanleihen vorzeitig zurückkaufen möchte. Eigentlich ein positives Signal an den Markt. Doch der sah es wohl anders. Im Tief gab es die Deutsche Bank-Aktie am Freitag für 8 Euro. Die gesamte Outperformance der Aktie seit Beginn der Herbstrallye wurde also binnen weniger Tage ausgelöscht. Inzwischen steht das Papier mehr als 10 Prozent höher. Muss man da als Anleger jetzt schon einsteigen? Eher nein. Denn der Druck könnte noch einmal deutlich steigen – vor allem vom Gesamtmarkt.

“To be crystal clear – Deutsche is NOT the next Credit Suisse,” Stuart Graham, analyst at Autonomous says. Says he is relatively relaxed considering Deutsche’s robust capital & liquidity positions. Concerns about US CRE exposures, large derivative book not very scary & manageable pic.twitter.com/a0BQkBP3Os

— Holger Zschaepitz (@Schuldensuehner) March 24, 2023

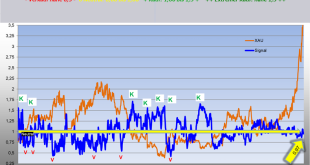

UBS: Der erste Gewinner der Bankenkrise

Ganz anders sieht es bei der UBS (17,15 SFr | CH0244767585) aus. Die Eidgenossen haben mit der Übernahme der Credit Suisse einen Coup gelandet, in der Züricher Bahnhofsstraße dürften nach dem Deal die Sektkorken geknallt haben. Da wurde der härteste inländische Konkurrent für 3 Mrd. Franken im Handstreich übernommen. Dazu gab es mehr als 10 Mrd. Franken an Verlustgarantien vom Staat und 200 Mrd. Franken Sofortliquidität der Schweizerischen Nationalbank (SNB) – ein Netz mit doppeltem und dreifachen Boden sozusagen. Oswald Grübel, einst Chef der Credit-Suisse und der UBS, wirft den Behörden und dem Management Versagen vor und glaubt, dass die Credit Suisse unnötigerweise an die UBS verkauft wurde. Eine Verstaatlichung und anschließende Rückführung an die Börse hätten es auch getan, so Grübel.

UBS: Chancen nutzen in der Krise

Auch wir sehen das so. Da herrschte offensichtlich Panik übers Wochenende bei Notenbank und Bankenaufsicht in der Schweiz. Die UBS wird es wenig stören. Deren Chef Ralph Hamers kann sein Glück kaum fassen, schrieb eine englische Zeitung. Und wir können da nur einstimmen. Der Niederländer hat schließlich einst die ING saniert und zu einer hoch profitablen Bank gemacht. Nun kriegt er als UBS-Boss den ärgsten Konkurrenten samt milliardenschwerem Portfolio auf dem Silbertablett serviert. Noch dazu hat er viele Sicherheiten in der HInterhand. Es würde uns schon sehr wundern, wenn die UBS nicht viele Milliarden Gewinn aus den Assets der CS ziehen kann. Noch dazu kann man die anstehenden Entlassungen bei den Credit Suisse-Bankern der alten Führung in die Schuhe schieben.

Folgen Sie uns auf Twitter und Facebook!

Muss man die UBS-Aktie jetzt schon kaufen?

Für Anleger tut sich hier eine Gelegenheit auf, daran zu partizipieren. Allerdings ist die Bankenkrise noch lange nicht ausgestanden. Die UBS-Aktie zeigte sich nach der CS-Übernahme zunächst stabil, verlor aber vergangene Woche deutlich mit dem gesamten Sektor. Wir glauben, dass die UBS mit ihrem stabilen Stammgeschäft – der Vermögensverwaltung – und den günstig erworbenen Assets der Credit Suisse in den kommenden Jahren die Gewinne deutlich steigern kann. Allerdings spricht noch das Marktumfeld gegen einen Einstieg. Mutige Investoren mögen jetzt schon einige Stücke einsammeln. Doch das halten wir für verfrüht. Denn in den USA droht nicht nur weiter Ungemach bei Banken durch die Verluste bei Bonds (siehe hier), sondern nun kommen erst zwei Faktoren auf die Märkte zu, die die Kurse noch kräftig herunterziehen können: Zum einen steht die Rezession vor der Tür, zum anderen kracht es am US-Immobilienmarkt. Dort laufen bei Gewerbeobjekten hunderte Milliarden an Krediten in diesem Jahr aus, die alle refinanziert werden müssen – zu einem deutlich höheren Zins. Da wird so manche Kalkulation, die vor zwei oder fünf Jahren noch solide aussah, in sich zusammenfallen wie ein Kartenhaus.

Das könnte Sie auch interessieren:

- Der Untergang der Credit Suisse: Die Folgen für Aktien und Bonds!

- Ranking: Die größten Kupfer-Minen der Welt!

- Pleite der Silicon Valley Bank: Was ist da eigentlich passiert?

- Fondsmanager Gode: Nachholpotenzial bei Nebenwerten!

- Ranking: die meistverkauften Spielekonsolen aller Zeiten!

- Analyse Gold: Rücksetzer liefert neue Chancen!

- Buchtipp: “Games of Greed” von Torsten Dennin

- Aktienrückkäufe auf Rekordniveau: Hilft das in einem Bärenmarkt?

- Auch Blackrock malt schwarz für die Aktienmärkte

- Mainz Biomed: Aktie bietet nach Korrektur Einstiegschance

- Rezession, Inflation, Borsenbaisse: Was kommt denn nun?

- Net Digital AG: Payment-Dienstleister mit KI-Fantasie

- Hapag Llyod und Shop Apotheke: Wie geht es mit den Aktien weiter?

- Biotechnologie: Chancen bei Atai Life Science und Xortx Therapeutics

- Friwo-Aktie: Zweirad-Booster aus Indien sorgt für Fantasie

- Saturn Oil & Gas: Kombi aus attraktiver Bewertung und Wachstumschancen

- Verluste in Online-Casinos: So holen Sie Ihr Geld zurück!

- Imperial Mining Group: Ausgebombt und aussichtsreich!

ken/Tabellen: Das Investor Magazin, UBS

_____________________________________________________________________________________

DISCLAIMER. BITTE UNBEDINGT BEACHTEN!

Grundsätzlicher Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34 WpHG i.V.m. FinAnV: Mitarbeiter, Berater und freie Redakteure von www.investor-magazin.de können jederzeit Aktien an allen vorgestellten Unternehmen halten, kaufen oder verkaufen. Das gilt ebenso für abgeleitete Finanzinstrumente. Sollte dies der Fall sein, wird dies an dieser Stelle genannt.

Zudem weisen wir gerne auf die Broschüren der BaFin zum Schutz vor unseriösen Angeboten hin:

– Geldanlage – Wie Sie unseriöse Anbieter erkennen (pdf/113 KB)

– Wertpapiergeschäfte – Was Sie als Anleger beachten sollten (pdf/326 KB)

Risikohinweis: Wir weisen darauf hin, dass der Erwerb von Wertpapieren jeglicher Art hohe Risiken birgt, die zum Totalverlust des eingesetzten Kapitals führen können – oder darüber hinaus. Jegliche auf dieser Webseite verbreiteten Artikel rufen explizit nicht zum Kauf oder Verkauf von Wertpapieren auf. Es kommt weder eine Anlageberatung noch ein Anlagevermittlungsvertrag mit dem Leser zustande. Die hier dargestellten Informationen beziehen sich auf das Unternehmen und nicht auf die persönliche Situation des Lesers. Grundsätzlich möchten wir Ihnen Ideen für unseres Erachtens aussichtsreiche Investments geben. Bitte passen Sie diese dann an Ihre individuelle Strategie und persönliche Finanzsituation an. Und bitte vergessen Sie nicht: Wir haben keine Glaskugel, wir haben aber viel Erfahrung und Wissen. Daher raten wir stets dazu, dass Sie als Leser ihre eigenen Analysen vornehmen. Do your own Due Dilligence!

Datenschutz: Wir geben Ihre Daten nicht an externe Dritte weiter. Aufgrund der neuen Datenschutz Grundverordnung haben wir unsere Datenschutzerklärung aktualisiert. Sie können sich für unseren kostenlosen Newsletter hier anmelden. Eine Abmeldung ist jederzeit per Mail an info (at) investor-magazin.de möglich.

Keine Haftung für Links: Mit Urteil vom 12.Mai 1998 hat das Landgericht Hamburg entschieden, dass man durch die Ausbringung eines Links die Inhalte der verlinkten Seiten ggf. mit zu verantworten hat. Dies kann nur dadurch verhindert werden, dass man sich ausdrücklich von diesem Inhalt distanziert. Für alle Links auf dieser Webseite gilt: Der Betreiber distanziert sich hiermit ausdrücklich von allen Inhalten aller verlinkten Seiten und macht sich diese Inhalte nicht zu Eigen.

Keine Finanzanalyse: Der Herausgeber weist ausdrücklich darauf hin, dass es sich bei den Besprechungen um keine Finanzanalysen nach deutschem Kapitalmarktrecht handelt, sondern um journalistische und/oder werbliche Texte. Sie erfüllen deshalb nicht die Anforderungen zur Gewährleistung der Objektivität von Anlageempfehlungen. Bitte beachten Sie außerdem: Die Nutzung dieses Informationsangebots ist ausschließlich natürlichen Personen vorbehalten, die ihren dauerhaften Wohnsitz in der Bundesrepublik Deutschland haben. Allen anderen natürlichen oder juristischen Personen oder Personengruppen ist die Nutzung wie auch der Zugang zu dieser Webseite nicht gestattet.

Urheberrecht: Der Inhalt und die Struktur dieser Webseite sind urheberrechtlich geschützt und Eigentum des Betreibers. Sie dürfen nicht ohne vorherige schriftliche Zustimmung weder verwendet noch reproduziert werden, auch nicht auszugsweise. Der Betreiber ist bestrebt, in allen seinen Publikationen die Urheberrechte der verwendeten Grafiken, Bilder und Texte zu beachten. Allein aufgrund der bloßen Nennung oder Nichtnennung von Rechten Dritter ist nicht der Schluss zu ziehen, dass diese nicht geschützt sind! Sollte der Betreiber dennoch gegen Rechte Dritter verstoßen haben, wird er unter dem Vorbehalt der Prüfung unverzüglich jegliche Dateien entfernen, sofern er auf die Rechtsverletzung schriftlich hingewiesen wurde.

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr