Darauf haben viele Goldbugs und Silberbullen lange gewartet. Jetzt scheint der Knoten endlich geplatzt und der Silberpreis nimmt Fahrt auf. Mit einem Preisanstieg auf über 32 US-Dollar je Feinunze hat er eine lange nicht gesehene Hürde übersprungen und folgt seinem großen Bruder, dem Gold, jetzt nach. Eckart Keil zeigt in diesem Gastbeitrag für Das Investor Magazin, wie Anleger risikoreduzierend von der Entwicklung profitieren können.

Gold läuft vor, kommt Silber jetzt hinterher?

Der Goldpreis macht seit Monaten ein Hoch nach dem anderen, ohne dass unter den Anlegern Euphorie aufkommt oder es zu größeren oder gar lang anhaltenden Rüchschlägen kommt. Das sind beste Voraussetzungen dafür, dass Silber seine alten Hochs ebenfalls in Angriff nehmen kann.

Was spricht für Silber aus fundamentaler und technischer Sicht?

Was spricht aus fundamentaler und technischer Sicht aktuell für Silber?

- Silber ist seit Jahren in einem Angebotsdefizit

- Silber wird zunehmend in den „Boombranchen“ Technologie und Regenerative Energieerzeugung eingesetzt

- Die Silbernachfrage steigt seit Jahren stetig an

- Das Silber-Goldratio ist historisch gesehen mit etwa 85:1 relativ hoch und sollte sich deutlich reduzieren

- Der Silberpreis reagiert meist mit Zeitverzug auf die Bewegungen beim Goldpreis und dies mit „einem ordentlichen Hebel“

Silber hat insofern erhebliches Potential bis zu seinem Höchstpreis nahe 50 US-Dollar aus den Jahren 1980 und 2011. Doch wie können Anleger davon profitieren, ohne zu sehr ins Risiko zu gehen? Silberwerte direkt kaufen?

Eine risikoreduzierende Möglichkeit besteht im Verkauf gedeckter Puts auf den Silber-ETF „Global X Silver Miners ETF“ mit dem Symbol „SIL“. Dieser ETF umfasst 34 weltweit tätige Silberunternehmen. Das Risiko eines Einzelinvestments lässt sich dadurch umgehen. Zudem kann der Investor unter Mitnahme der vereinnahmten Optionsprämie und der Wahl eines „günstigeren Basispreises“ einen Puffer einbauen und seinen Einstiegspreis reduzieren. Gleichzeitig senkt er sein Risiko, sollte der Silberpreis sowie die Silberaktien doch noch korrigieren.

Wie kann man dieses risikoreduzierendes Investment umsetzen?

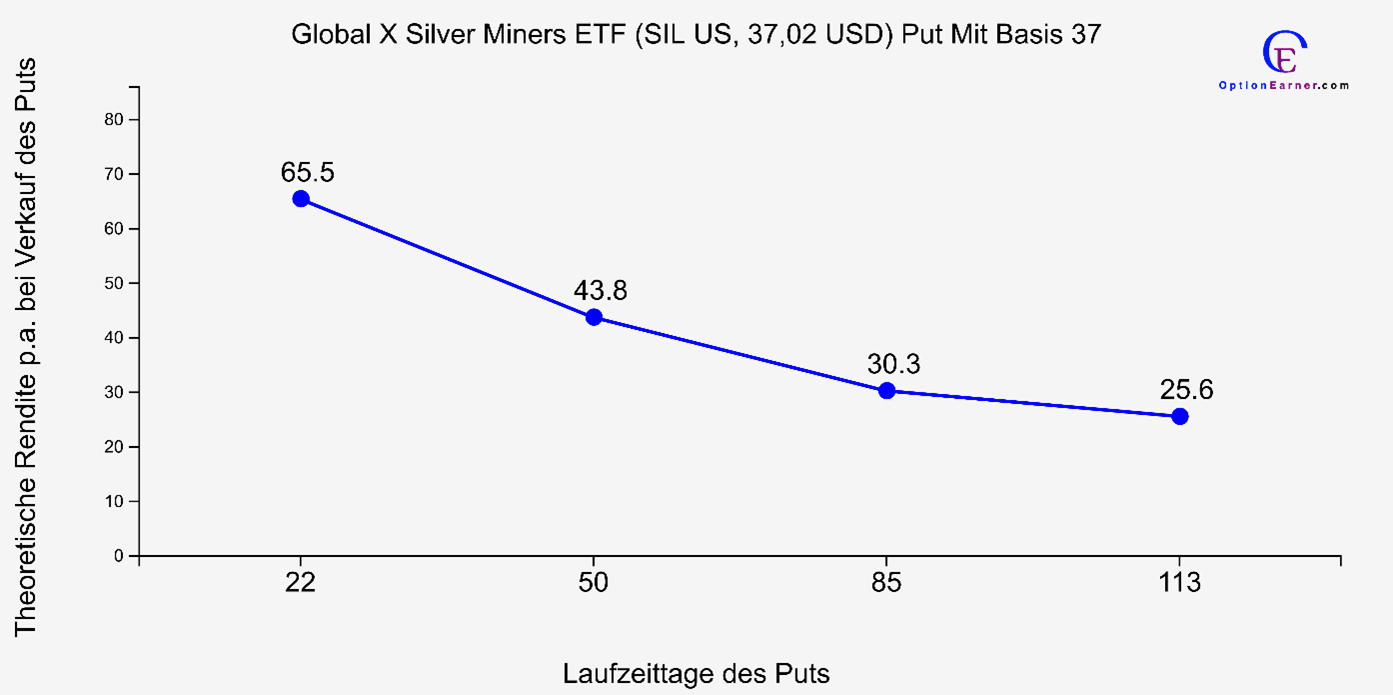

Global X Silver Miners ETF: Kurs 37,02 US-Dollar; Volatilität (Put mit Basis 37, Laufzeit bis 18.10.2024) 43,3 %; Verkauf des Puts mit Basis 37 US-Dollar und Laufzeit 18.10 2024, d.h. 22 Tage;

Die theoretische annualisierte Rendite läge bei 65,5 Prozent. Allerdings unter der Voraussetzung, Sie könnten im Idealfall diese Aktion mehrmals im Jahr unter den gleichen Bedingungen durchführen. Pro Kontrakt (100 Aktien) müssen Sie 3.700 US-Dollar hinterlegen – dies dient der Sicherheit, dass Sie die Aktien im Falle des Kursrückgangs unter dem Basispreis aufnehmen können.

Was sind (Put-) Optionen?

Optionen sind Rechte (Verpflichtungen für den Verkäufer) des Käufers beispielsweise eine Aktie zu einem festgelegten Preis und Laufzeit beziehen oder abgeben zu dürfen. Eine Put-Option ermöglicht es dem Käufer, einen Titel innerhalb eines festgelegten Zeitraums zu einem bestimmten Preis zu verkaufen. Der Verkäufer der Option, der eine Stillhalterposition einnimmt, erhält dafür eine Prämie, die er unabhängig von der Kursentwicklung behält.

Die Vorteile des Verkaufs gedeckter Puts

Wenn Sie optimistisch in Bezug auf die zukünftige Kursentwicklung der Silbertitel sind, und sich risikomindernd in diesen Titeln engagieren möchten, können Sie einen Put unter dem aktuellen Preis verkaufen. Sinkt der Aktienkurs unter den Basispreis, sind Sie immer noch im Vorteil, da Sie die Prämie erhalten und einen niedrigeren Einstandspreis beim Bezug der Aktien erzielen.

Folgende Szenarien sind möglich:

- Der Global X Silver Miners ETF-Preis bleibt stabil und fällt bis zum Laufzeitende nicht unter den Basispreis von 37 US-Dollar. Die Option verfällt wertlos – Sie behalten die Prämie und könnten erneut Optionen verkaufen, je nach Einschätzung.

- Der Silberwerte-ETF steigt im Kurs weiter: Sie behalten auf jeden Fall die Prämie, könnten aber bei direktem Aktienkauf potenziell eventuell mehr profitiert haben – das ist der einzige „Wermutstropfen“.

- Der Silber-ETF sinkt unter den Basispreis von 37 US-Dollar: inklusive der Optionsprämie und dem tieferen Bezugspreis der Aktien zu 37 US-Dollar gegenüber dem höheren Aktienpreis haben Sie einen „verbilligten“ Einstand von derzeit etwa 5 %. In diesem Falle könnten Sie auch entsprechende gedeckte Calls mit höheren Basispreisen verkaufen und wieder Optionsprämien verkaufen.

Fazit:

In jedem Fall haben Sie Ihr Risikoprofil gegenüber dem Direktkauf der Aktien gesenkt, indem Sie Puts verkaufen und zudem von der hohen derzeitigen Volatilität profitieren.

- Durch den Verkauf von gedeckten Optionen, sei es Puts oder Calls, verfolgen Sie stets eine vorsichtigere Variante als den Direktkauf bzw. Besitz des Wertes (Underlying) selbst

- Sie sollten stets dem „veroptionierten Titel“ eine Kurschance nach oben – zumindest eine Seitwärtstendenz – beimessen, egal ob beim Call- oder Put-Verkauf

- Empfehlenswert nur gedeckte (cash auf dem Konto bzw. „das Underlying“ im Depot) Optionen zu verkaufen und zu diversifizieren

- Die vereinnahmte Optionsprämie bleibt Ihnen in jedem Fall

- Beim Verkauf eines Puts mit einem Basispreis unter dem Aktuellen, sinkt bei Ausübung Ihr Einstandspreis

- Je höher die Volatilität, desto höher die erzielbare Prämie

- Je kürzer die Laufzeit, desto prozentual höher die erzielbare Prämie p.a.

- Je näher der gewählte Basispreis zum aktuellen Preis, desto höher die Prämie

- Die Zeit arbeitet stets für Sie, denn der sogenannte Zeitwert (Teil der Optionsprämie beim Verkauf der Option) sinkt gegen Laufzeitende auf „0“

- Die Laufzeitwahl und der Basispreis sind nach Risikoneigung und Erwartungshaltung frei wählbar, soweit diese an den Optionsbörsen, standardisiert angeboten werden

Unser Gastautor Eckart Keil betreute seit 1995 erfolgreich internationale Aktien- und Rentenfonds mit Optionsstrategien. Zu seinen beruflichen Stationen zählen u.a. die DZ Bank und die FIDUKA-Depotverwaltung. Zudem gründete und beriet er eigene Fonds im Rohstoffsektor. Keil arbeitete u.a. mit André Kostolany, Gottfried Heller und Dr. Jens Ehrhardt zusammen, bei denen er eine antizyklische, wertorientierte Anlagephilosophie “erlernte”. Seit 2011 ist Keil als freier Berater in der Vermögensanlage mit Schwerpunkt Portfoliostrukturierung und Renditesteigerungsstrategien, vornehmlich Prämiengeschäfte, tätig.

Hinweis: Dies ist ein Gastbeitrag von Optionsearner.com. Die Meinung von Gastautoren muss grundsätzlich nicht mit der Meinung der Redaktion von Investor-Magazin.de übereinstimmen. Für Beiträge von Gastautoren übernimmt der Herausgeber von Investor-Magazin.de grundsätzlich keine Verantwortung, Haftung und keine Gewähr. Dies gilt ebenfalls für die vom Gastautor verwendeten Charts, Graphiken, Tabellen, Bilder und alle zukunftsgerichteten Aussagen. Dies gilt insbesondere auch dann, wenn Leser in Folge dieser Beiträge Finanzgeschäfte jeglicher Art tätigen. Bitte machen Sie Ihre eigene Due Dilligence und bitte beachten Sie unseren Disclaimer! Den Disclaimer von Optionsearner.com finden Sie auf deren Webseite.

Das könnte Sie auch interessieren:

- Social Media neu gedacht: naoo auf dem Weg an die Börse!

- KI und Big Data: Wird so das Einkaufen revolutioniert?

- Uranium Energy: Zweite Chance für Nachzügler?

- Condor Energies: Interview mit CEO Don Streu!

- Auch die Türkei vollzieht die Kehrtwende in Sachen Bitcoin!

- Deutschland: Preise für Häuser und Wohnungen fallen weiter!

- Aktiensplit bei Nvidia: Ist die Aktie nach dem Run noch kaufenswert?

- Canadian Natural Resources: Die beste Ölaktie der Welt?

- Enapter: Iridium-frei Elektrolyse – Der entscheidende Wettbewerbsvorteil?

- Ero Copper: Auf den Kupferpreis setzen!

- Time is your friend: Passives Einkommen mit Optionen generieren!

- Orecap Invest: Kleiner, aber feiner Dealmaker in der Rohstoffbranche!

- Perpetua Resources: Goldmine mit stratgeischem Interesse der USA!

- CR Energy: Hidden Champion aus der Wohnungswirtschaft!

- Aura Minerals: Unterbewertung und starkes Wachstum

- H2 Core: Deutsche Wasserstoffirma vor Borsendebüt!

- Redcare Pharmacy: Mehr als nur Fantasie!

- Friwo verspricht Wende 2024!

- Zum Tod von Charlie Munger: Seine besten Sprüche und Lebensweisheiten!

- Ranking: Die innovativsten Unternehmen der Welt!

- DHT Holding: Tanker als Cash-Maschinen

- Ranking: die meistverkauften Spielekonsolen aller Zeiten!

Graphiken/Tabellen/Bilder: Das Investor Magazin, Optionsearner.com

_____________________________________________________________________________________

DISCLAIMER. BITTE UNBEDINGT BEACHTEN!

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34 WpHG i.V.m. FinAnV: Mitarbeiter, Berater und freie Redakteure von www.investor-magazin.de können jederzeit Aktien an allen vorgestellten Unternehmen halten, kaufen oder verkaufen. Das gilt ebenso für abgeleitete Finanzinstrumente, Kryptowährungen oder Rohstoffe. Sollte ein Mitarbeiter, Berater oder freier Redakteur zum Zeitpunkt der Veröffentlichung eines der hier genannten Wertpapiere besitzen, wird dies an dieser Stelle genannt. Der Autor besitzt folgende der im Artikel genannten Aktien oder Finanzprodukte: keine.

Zudem weisen wir gerne auf die Broschüren der BaFin zum Schutz vor unseriösen Angeboten hin:

– Geldanlage – Wie Sie unseriöse Anbieter erkennen (pdf/113 KB)

– Wertpapiergeschäfte – Was Sie als Anleger beachten sollten (pdf/326 KB)

Risikohinweis: Wir weisen darauf hin, dass der Erwerb von Wertpapieren jeglicher Art hohe Risiken birgt, die zum Totalverlust des eingesetzten Kapitals führen können – oder darüber hinaus. Jegliche auf dieser Webseite verbreiteten Artikel rufen explizit nicht zum Kauf oder Verkauf von Wertpapieren auf. Es kommt weder eine Anlageberatung noch ein Anlagevermittlungsvertrag mit dem Leser zustande. Die hier dargestellten Informationen beziehen sich auf das Unternehmen oder den Markt und nicht auf die persönliche Situation des Lesers. Grundsätzlich möchten wir Ihnen Ideen für unseres Erachtens aussichtsreiche Investments geben. Bitte passen Sie diese dann an Ihre individuelle Strategie und persönliche Finanzsituation an. Und bitte vergessen Sie nicht: Wir haben keine Glaskugel, wir haben aber viel Erfahrung und Wissen. Daher raten wir stets dazu, dass Sie als Leser Ihren Kopf benutzen und Ihre eigenen Analysen erstellen sollten: Do your own Due Dilligence!

Datenschutz: Wir geben Ihre Daten nicht an externe Dritte weiter. Aufgrund der neuen Datenschutz Grundverordnung haben wir unsere Datenschutzerklärung aktualisiert. Sie können sich für unseren kostenlosen Newsletter hier anmelden. Eine Abmeldung ist jederzeit per Mail an info (at) investor-magazin.de möglich.

Keine Haftung für Links: Mit Urteil vom 12.Mai 1998 hat das Landgericht Hamburg entschieden, dass man durch die Ausbringung eines Links die Inhalte der verlinkten Seiten ggf. mit zu verantworten hat. Dies kann nur dadurch verhindert werden, dass man sich ausdrücklich von diesem Inhalt distanziert. Für alle Links auf dieser Webseite gilt: Der Betreiber distanziert sich hiermit ausdrücklich von allen Inhalten aller verlinkten Seiten und macht sich diese Inhalte nicht zu Eigen.

Keine Finanzanalyse: Der Herausgeber weist ausdrücklich darauf hin, dass es sich bei den Besprechungen um keine Finanzanalysen nach deutschem Kapitalmarktrecht handelt, sondern um journalistische und/oder werbliche Texte. Sie erfüllen deshalb nicht die Anforderungen zur Gewährleistung der Objektivität von Anlageempfehlungen. Bitte beachten Sie außerdem: Die Nutzung dieses Informationsangebots ist ausschließlich Personen vorbehalten, die ihren dauerhaften Wohnsitz in der Bundesrepublik Deutschland haben.

Urheberrecht: Der Inhalt und die Struktur dieser Webseite sind urheberrechtlich geschützt und Eigentum des Betreibers. Sie dürfen nicht ohne vorherige schriftliche Zustimmung weder verwendet noch reproduziert werden, auch nicht auszugsweise. Der Betreiber ist bestrebt, in allen seinen Publikationen die Urheberrechte der verwendeten Grafiken, Bilder und Texte zu beachten. Allein aufgrund der bloßen Nennung oder Nichtnennung von Rechten Dritter ist nicht der Schluss zu ziehen, dass diese nicht geschützt sind! Sollte der Betreiber dennoch gegen Rechte Dritter verstoßen haben, wird er unter dem Vorbehalt der Prüfung unverzüglich jegliche Dateien entfernen, sofern er auf die Rechtsverletzung schriftlich hingewiesen wurde.

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr