In guten Zeiten sind Tanker-Aktien wahre Cash-Maschinen. Doch wehe es weht eine steife Brise: dann wird der Untergang vorausgesehen. Aktuell scheint der Markt wieder einmal das Ende der Geschäfts einzupreisen. Dies eröffnet mutigen Anlegern die Chance, niedrig bewertete Aktien mit hohen Dividenden-Renditen günstig einzusammeln. Eine von diesen antizyklischen Möglichkeiten stellt die Aktie von DHT Holdings dar.

Nach Rekordjahr: An den Märkten wird der Tanker-Blues gespielt!

Wegen der Sanktionen gegen Russland wurden die Karten im internationalen Ölgeschäft neu gemischt. Es entstanden völlig neue Lieferketten. Rohöl, aber auch daraus gewonnene Produkte wie Benzin oder Diesel, werden nun vermehrt über die Ozeane und über viel größere Distanzen transportiert. Das trieb die Frachtraten für Supertanker nach oben. Für die Eigner der Schiffe wurde 2022 zu einem Jahr des Turnarounds, dass mit einem Verlustquartal begann und mit Rekordgewinnen endete – mit entsprechend stark steigenden Aktienkursen.

Konjunktursorgen, aber auch die Anfang April veröffentlichte Nachricht, dass die Länder der OPEC+ ab Mai die Förderung reduzieren wollen, beendeten abrupt diese Rally. Die Chance für Anleger: Die Papiere dieses Sektors sind zum Teil lächerlich niedrig bewertet, es winken üppige Dividenden. Wir haben uns diese extrem zyklische Branche etwas genauer angeschaut. Ein Favorit: DHT Holdings.

Hohe Gewinne oder riesige Verluste: eine extrem zyklische Branche!

Die Ölnachfrage hat seit 1990 im Schnitt um 1,1 Mio. Barrel pro Tag pro Jahr zugelegt. Dementsprechend ist auch die Tankerschifffahrt gewachsen – allerdings nicht in einer geraden Linie, sondern in Form von Boom- und Bust-Zyklen. Erschienen die Aussichten als gut, wurden zu viele neue Schiffe in Dienst gestellt. Das verdarb die Preise. Mit der Verschrottung alter Schiffe zogen die Frachtraten dann wieder an. Aktuell befinden wir uns in einer Phase guter Nachfrage, es werden wegen stark steigender Kosten für Neubauten aber kaum neue Tanker gebaut. Das ist aus Sicht der Branche positiv. Ein Tanker hat eine wirtschaftliche Lebensdauer von 15-25 Jahren.

Unternehmen wie Scorpio Tankers, Frontline plc oder DHT Holdings funktionieren im Prinzip wie ein Autoverleih, bei dem der Chauffeur mitvermietet wird. Sie stellen ein Schiff mit Mannschaft zur Verfügung. Dieses wird gechartert von staatlichen Ölförderern, internationalen Ölkonzernen oder Rohstoffhandelsunternehmen. Der Markt teilt sich auf in den Transport von Rohöl und von verarbeiteten Produkten wie Benzin und Diesel auf. Es gibt Supertanker in drei Kategorien:

- Ein Very Large Crude Carrier (VLCC) hat bis zu 2 Mio. Barrel Transportkapazität.

- Suezmax kann mit bis zu 1 Mio. Barrel Rohöl beladen gerade noch den Suezkanal passieren.

- Aframax ist mit bis zu 600.000 Barrel vor allem für kleinere Häfen geeignet.

Die Frachtraten kamen von ihrem Hoch deutlich zurück

Als die Länder der OPEC+ am 2. April verkündeten, ab Mai die Förderung um 1,15 Mio. Barrel pro Tag zu kürzen, brachen die Kurse der Tanker-Aktien um bis zu 10 Prozent ein. Sie befinden sich seitdem im Abwärtstrend. Die Logik der Anleger: Wenn weniger Öl produziert wird, wird auch weniger transportiert. Der „Schocker“ war dann ein Artikel der Nachrichtenagentur Bloomberg Anfang Mai, nach dem in den sechs Wochen zuvor die Tagesmieten für Supertanker der VLCC-Klasse auf der Strecke Naher Osten-China vom März-Hoch bei 97.000 US-Dollar auf unter 24.000 US-Dollar abgesackt seien. Im Mai vor einem Jahr hatten sie allerdings noch unter 20.000 US-Dollar gelegen – ein Niveau, auf dem ein Tanker nur Verluste einfährt.

Wer sich durch die Internetseiten der Tanker-Firmen arbeitet, stellt schnell fest, dass die von Bloomberg genannten Zahlen nur Referenzwerte sind. Etwa die Hälfte der Frachtraten sind durch längerfristige Verträge festgezurrt – und das in recht profitabler Höhe. Die Auftragsvergabe über den Spot-Markt erfolgt über Versteigerungen. Dabei bietet der Referenz-Preis nur einen Anhaltspunkt. Entscheidend sind auch das Alter und die Qualität des Schiffs.

Aktien für mutige Anleger und Dividendenjäger

Das Researchhaus Pareto Securities veröffentlichte am 14. April einen recht positiv gestimmten Research-Bericht über die Tanker-Branche. Es wurden neun Unternehmen mit ihren Kennzahlen vorgestellt. Danach sind eigentlich alle Aktien aus dem Sektor nach traditionellen Kennzahlen wie Kurs/NAV und KGV stark unterbewertet. Die für 2023 und 2024 erwarteten Dividendenrenditen liegen im Schnitt bei etwa 15 Prozent.

Folgen Sie uns auf Twitter und Facebook!

Das Betreiben einer Tankerflotte ist, was die Anschaffung der Schiffe anbelangt, ein kapitalintensives Geschäft. Mit steigenden Frachtraten werden die Schiffe jedoch zu wahren „Cash-Maschinen“. Die in guten Jahren erwirtschafteten freien Cashflows werden verwendet, um Schulden abzutragen, aber auch für Aktienrückkäufe und Dividenden.

DHT Holdings: Die “Konservative” unter den großen Tanker-Aktien!

DHT Holdings (7,32 Euro | MHY2065G1219) mit Firmenzentrale auf den Bermudas und Management-Companies in Monaco, Norwegen und Singapur ist mit einem sehr niedrigen Schuldenstand und einem großen Anteil an festen Charterverträgen einer der konservativeren Branchenvertreter. Da die CapEx für Schiffsneubauten auf mehr oder weniger Null heruntergefahren wurde, wird zurzeit praktisch der gesamte Gewinn als Dividende an die Aktionäre ausgeschüttet. Ob die von Pareto Securities erwarteten Dividendenrenditen von 14 Prozent (2023e) bzw. 19 Prozent (2024e) erreicht werden, ist indes fraglich. Denn die letzten Quartalszahlen fielen nicht so aus wie von den Analysten erwartet. Der Gewinn im Q1 2023 lag mit +38 Mio. US-Dollar zwar über dem Vorjahreswert von -17,3 Mio. US-Dollar, aber unter den 61,8 Mio. US-Dollar im Q4 2022. Den schwankenden Frachtraten folgend entwickelte sich auch der Umsatz.

Tankermarkt: Langfristige Trends intakt

Die Investmentbank Jefferies stufte DHT Holdings denn auch von “Kaufen” auf “Halten” herunter und kappte das Kursziel von 12 auf 10 US-Dollar (aktueller Kurs: ca. 8,20 US-Dollar). Die Buchungen von DHT für das zweite Quartal gingen wie erwartet zurück, aber die Frachtraten blieben auf hohem Niveau, sagte Jefferies-Analyst Omar Notka. Die über den Spot-Markt gebuchte Tagesmiete liegt aktuell im Durchschnitt bei 70.300 US-Dollar sowie bei 55.800 US-Dollar für die gesamte Flotte. Notka nahm jedoch die Voraussagen für die Spot Rate bei VLCC-Tankern für Q3 2023 von 50.000 auf 30.000 US-Dollar/Tag und für das Q4 2023 von 50.000 auf 40.000 US-Dollar/Tag deutlich zurück. Mit den zu erwartenden, volatilen Gewinnen schwanken jedoch auch die zu erwartenden Dividenden. Der Breakeven für einen Tanker liegt im Q2-Q4 2023 im Durchschnitt bei 26.000 US-Dollar/Tag (bei Berücksichtigung aller Kosten) bzw. 16.000 US-Dollar/Tag (Cash Breakeven). Das Management von DHT Holdings gab sich bei Vorstellung der Quartalszahlen trotz kurzfristiger Volatilität optimistisch. Denn die drei Säulen für den Unternehmenserfolg bleiben intakt:

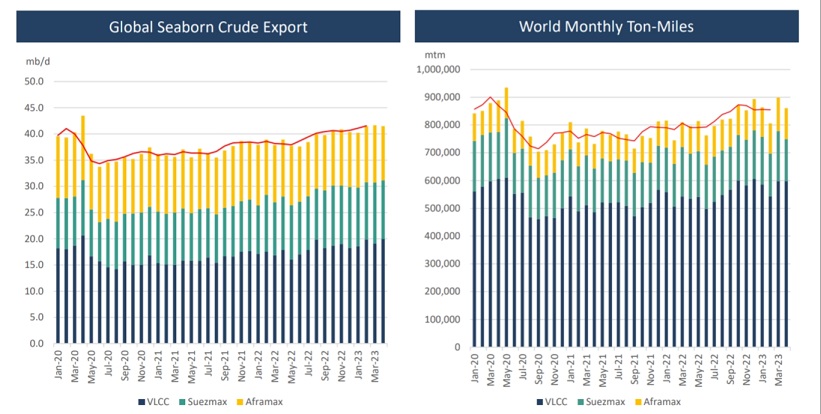

- Es wird mehr Öl auf dem Seeweg exportiert

- Es werden dabei größere Entfernungen zurückgelegt

- Es kommen kaum neue Schiffe auf den Markt.

Der Langfristchart von DHT Holdings und deren Konkurrenten zeigt, dass die Branche vor 15 Jahren schon einmal viel bessere Zeiten gesehen hat. Das Kurs-Hoch der DHT-Aktie lag im Jahr 2007 bei 200 US-Dollar. Nach einem starken Rückgang folgte zwischen 2012 und 2022 eine zehnjährige Bodenbildung mit Tiefstkursen bis runter auf 3 US-Dollar. 2022 wurde der Widerstand bei 8 US-Dollar überwunden. 2023 kehrte der Kurs von oben an ihn zurück. Die starke Unterbewertung vor allem nach Substanzkriterien zusammen mit mittelfristig attraktiven Frachtraten könnte die Aktie zurück zu alten Höhen führen. Generell erwartet kaum ein Marktteilnehmer, dass auf absehbare Zeit weniger Öl produziert und verbraucht wird. Ganz im Gegenteil: 2022 stellte in dieser Hinsicht ein Rekordjahr dar.

Das könnte Sie auch interessieren:

- Beaconsmind: Digitale Lösungen für den stationären Handel!

- Nippon Sanso: Aktie mit Burggraben und Nachholpotenzial!

- Xortx Therapeutics: Jetzt geht es in den Endspurt!

- Delignit: Zurück in der Spur!

- Aktie mit Burggraben und Nachholpotenzial!

- Ero Copper: Eine Kupfer-Aktie, die kaum jemand kennt!

- Obsidian Energy: Der Große unter den kleinen Ölförderern!

- Bankenkrise schiebt den Silberpreis an

- Friwo: Viel Schub aus der Elektromobilität!

- UBS: Der erste Gewinner der Bankenkrise?

- Chevron: Aktienrückkäufe und hohe Cashflows locken!

- Fondsmanager Gode: Nachholpotenzial bei Nebenwerten!

- Ranking: die meistverkauften Spielekonsolen aller Zeiten!

- Aktienrückkäufe auf Rekordniveau: Hilft das in einem Bärenmarkt?

- Saturn Oil & Gas: Kombi aus attraktiver Bewertung und Wachstumschancen

- Auch Blackrock malt schwarz für die Aktienmärkte

- Mainz Biomed: Aktie bietet nach Korrektur Einstiegschance

- Rezession, Inflation, Borsenbaisse: Was kommt denn nun?

- Net Digital AG: Payment-Dienstleister mit KI-Fantasie

- Hapag Llyod und Shop Apotheke: Wie geht es mit den Aktien weiter?

- Verluste in Online-Casinos: So holen Sie Ihr Geld zurück!

- Imperial Mining Group: Ausgebombt und aussichtsreich!

Graphiken/Tabellen/Bilder: Das Investor Magazin, DHT Holdings, Stockwatch

_____________________________________________________________________________________

DISCLAIMER. BITTE UNBEDINGT BEACHTEN!

Grundsätzlicher Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34 WpHG i.V.m. FinAnV: Mitarbeiter, Berater und freie Redakteure von www.investor-magazin.de können jederzeit Aktien an allen vorgestellten Unternehmen halten, kaufen oder verkaufen. Das gilt ebenso für abgeleitete Finanzinstrumente. Sollte ein Mitarbeiter, Berater oder freier Redakteur eine der genannten Aktien halten, wird dies an dieser Stelle genannt. Hinweis auf Interessenkonflikte: keine.

Zudem weisen wir gerne auf die Broschüren der BaFin zum Schutz vor unseriösen Angeboten hin:

– Geldanlage – Wie Sie unseriöse Anbieter erkennen (pdf/113 KB)

– Wertpapiergeschäfte – Was Sie als Anleger beachten sollten (pdf/326 KB)

Risikohinweis: Wir weisen darauf hin, dass der Erwerb von Wertpapieren jeglicher Art hohe Risiken birgt, die zum Totalverlust des eingesetzten Kapitals führen können – oder darüber hinaus. Jegliche auf dieser Webseite verbreiteten Artikel rufen explizit nicht zum Kauf oder Verkauf von Wertpapieren auf. Es kommt weder eine Anlageberatung noch ein Anlagevermittlungsvertrag mit dem Leser zustande. Die hier dargestellten Informationen beziehen sich auf das Unternehmen und nicht auf die persönliche Situation des Lesers. Grundsätzlich möchten wir Ihnen Ideen für unseres Erachtens aussichtsreiche Investments geben. Bitte passen Sie diese dann an Ihre individuelle Strategie und persönliche Finanzsituation an. Und bitte vergessen Sie nicht: Wir haben keine Glaskugel, wir haben aber viel Erfahrung und Wissen. Daher raten wir stets dazu, dass Sie als Leser ihre eigenen Analysen vornehmen. Do your own Due Dilligence!

Datenschutz: Wir geben Ihre Daten nicht an externe Dritte weiter. Aufgrund der neuen Datenschutz Grundverordnung haben wir unsere Datenschutzerklärung aktualisiert. Sie können sich für unseren kostenlosen Newsletter hier anmelden. Eine Abmeldung ist jederzeit per Mail an info (at) investor-magazin.de möglich.

Keine Haftung für Links: Mit Urteil vom 12.Mai 1998 hat das Landgericht Hamburg entschieden, dass man durch die Ausbringung eines Links die Inhalte der verlinkten Seiten ggf. mit zu verantworten hat. Dies kann nur dadurch verhindert werden, dass man sich ausdrücklich von diesem Inhalt distanziert. Für alle Links auf dieser Webseite gilt: Der Betreiber distanziert sich hiermit ausdrücklich von allen Inhalten aller verlinkten Seiten und macht sich diese Inhalte nicht zu Eigen.

Keine Finanzanalyse: Der Herausgeber weist ausdrücklich darauf hin, dass es sich bei den Besprechungen um keine Finanzanalysen nach deutschem Kapitalmarktrecht handelt, sondern um journalistische und/oder werbliche Texte. Sie erfüllen deshalb nicht die Anforderungen zur Gewährleistung der Objektivität von Anlageempfehlungen. Bitte beachten Sie außerdem: Die Nutzung dieses Informationsangebots ist ausschließlich natürlichen Personen vorbehalten, die ihren dauerhaften Wohnsitz in der Bundesrepublik Deutschland haben. Allen anderen natürlichen oder juristischen Personen oder Personengruppen ist die Nutzung wie auch der Zugang zu dieser Webseite nicht gestattet.

Urheberrecht: Der Inhalt und die Struktur dieser Webseite sind urheberrechtlich geschützt und Eigentum des Betreibers. Sie dürfen nicht ohne vorherige schriftliche Zustimmung weder verwendet noch reproduziert werden, auch nicht auszugsweise. Der Betreiber ist bestrebt, in allen seinen Publikationen die Urheberrechte der verwendeten Grafiken, Bilder und Texte zu beachten. Allein aufgrund der bloßen Nennung oder Nichtnennung von Rechten Dritter ist nicht der Schluss zu ziehen, dass diese nicht geschützt sind! Sollte der Betreiber dennoch gegen Rechte Dritter verstoßen haben, wird er unter dem Vorbehalt der Prüfung unverzüglich jegliche Dateien entfernen, sofern er auf die Rechtsverletzung schriftlich hingewiesen wurde.

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr