Erst diese Woche hat der Goldpreis in Euro ein neues Allzeithoch markiert. Immer mehr Staaten wenden sich vom Dollar ab, zudem nimmt der Schuldenwahn kein Ende. Gold-Analyst Florian Grummes sieht den jüngsten Rücksetzer (in Dollar) als Sprungbrett für neue Hochs. Lesen Sie die aktuelle Gold-Analyse in seinem Gastbeitrag für Das Investor Magazin!

Rückblick: RÜcksetzer nimmt heiße Luft aus dem Markt!

Mit dem Ausbruch über die Widerstandszone zwischen 2.520 und 2.535 US-Dollar konnte der Goldpreis am 12. September die nächste Stufe seiner seit zwei Jahren laufenden Rally zünden. Schnell schossen die Notierungen bis zum 26.September auf ein neues Allzeithoch bei 2.685 US-Dollar. Allein seit Ende Juni konnte der Goldpreis damit um rund 400 US-Dollar zulegen. In den vergangenen drei Wochen ging der Goldmarkt dann jedoch zunächst in eine volatile Konsolidierungsphase auf hohem Niveau über. Mit dem Rücksetzer bis auf ein Tief bei 2.605 US-Dollar am Dienstag dieser Woche ließen sich vorübergehend auch die Bären mal wieder blicken. Allerdings konnte die psychologische Marke von 2.600 US-Dollar problemlos verteidigt werden, so dass es bereits am Freitag wieder zu einer deutlichen Erholung bis auf 2.661 US-Dollar kam.

Neben der ersten US-Zinssenkung sowie einem schwächeren US-Dollar waren es vermutlich vor allem die weiter zunehmenden geopolitischen Eskalationen im Nahen Osten, die für die starke Rally am Goldmarkt sorgten. Die überkaufte Lage sowie schwächer als erhofft ausgefallene Stimulus-Pakete in China sorgten im Wochenverlauf vorübergehend für den gesunden Rücksetzer. Außerdem hatte es bereits seit August keine substanzielle Preiskorrektur gegeben. Insofern hat der Rücksetzer zumindest etwas heiße Luft abgelassen. Trotz der starken Reaktion am Freitag ist eine direkte Fortsetzung der Rally noch nicht ausgemacht. Der Goldpreis müsste dazu den dreimonatigen Abwärtstrend durchbrechen und die Marke von 2.660 US-Dollar überwinden. Anschließend wäre es entscheidend, das kürzlich erreichte Allzeithoch von 2.685 US-Dollar zu übersteigen. Erst wenn diese technischen Hürden genommen sind, könnte man von einer Wiederaufnahme des Aufwärtstrends sprechen.

Chartanalyse: Gold in US-Dollar!

Nachdem der Goldpreis unser erstes großes Kursziel bei 2.535 US-Dollar Mitte August erreicht hatte, folgte eine seitwärts verlaufende Konsolidierung zwischen 2.470 US-Dollar und 2.530 US-Dollar. Innerhalb dieser vierwöchigen Verschnaufpause wurde jedoch bald klar, dass der Goldpreis weiter nach oben wollte und somit ein neuerlicher Ausbruch nur eine Frage der Zeit war. Mit dem nachhaltigen Anstieg über 2.530 US-Dollar begann am 12.September der nächste Aufwärtsschub, welcher den Goldpreis innerhalb von nur zwei Wochen bis auf 2.685 US-Dollar regelrecht explodieren ließ. Hier prallte die schwungvolle Rally jedoch mustergültig an der Oberkante des übergeordneten Aufwärtstrendkanals ab und der Goldpreis rutschte in den letzten drei Wochen insgesamt rund 80 US-Dollar tiefer.

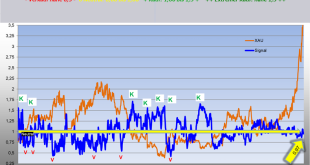

Trotzdem hat dieser Rücksetzer bislang zu keinem Verkaufssignal bei der Wochen-Stochastik geführt. Vielmehr sitzt der Oszillator mit beiden Linien oberhalb von 80 bullisch eingebettet fest im Sattel und hat den übergeordneten Aufwärtstrend weiterhin festgezurrt. Sollte sich der Rücksetzer ausdehnen, dürfte dies vermutlich mal wieder primär über die Zeit und weniger über den Preis gespielt werden. Insgesamt ist der Wochenchart weiterhin bullisch. Im allerbesten Fall ist der Rücksetzer bereits beendet. Alternativ könnte eine mehrwöchige Konsolidierung einen Boden im Bereich zwischen 2.585 und 2.550 US-Dollar bringen. Spätestens zwischen 2.530 und 2.470 US-Dollar wartet eine breite und sehr starke Unterstützungszone.

Saisonalität: Gemischtes Bild für Gold

Saisonal betrachtet hat der Goldpreis in den letzten 15 Jahren zwischen Mitte Oktober und Mitte Dezember meist korrigiert. Auf Basis der letzten 56 Jahre hingegen waren die letzten drei Monate eines Jahres eher von Preisanstiegen geprägt. Da sich die Welt und damit auch der Goldmarkt in den vergangenen zwei Jahrzehnten stark verändert haben, bevorzugen wir den Datensatz der letzten 15 Jahre. Insofern ist die saisonale Komponente für die nächsten zwei Monate negativ zu interpretieren. Insgesamt zeigt die Saisonalität bis zum letzten FED-Meeting des Jahres am 17. und 18. Dezember tendenziell nach unten.

Makro-Update – Das internationale Finanzcasino wird die Notenbank zu noch nie gesehenen Liquiditätsmaßnahmen zwingen

Nachdem Mitte September zunächst die US-Notenbank Fed mit einer Zinssenkung um 50 Basispunkte den globalen Abwertungswettlauf wieder angezettelt hatte, folgte wenig später die People’s Bank of China mit einem massiven Stimulus-Programm. Nach diesen zeitlich gut abgestimmten Stimulierungsmaßnahmen schlossen die chinesischen Aktienmärkte vom 1. bis 8. Oktober für die “Goldene Woche”. Dies löste eine Rally bei den chinesischen Aktien aus und zwang Leerverkäufer, ihre Positionen vor der verlängerten Pause zu schließen. Während die globalen Märkte zunächst positiv auf Chinas Stimulierung reagierten, hat sich mittlerweile eine gewissen Katerstimmung eingeschlichen. So setzt sich langsam die Erkenntnis durch, dass China weniger das Vertrauen der privaten Haushalte in den Konsum stärken möchte, sondern lediglich den totalen wirtschaftlichen Abschwung verhindern will.

China mit halbherzigen Versprechungen

Dementsprechend wirken die chinesischen Versprechungen eher halbherzig, so dass die chinesischen Aktien wegen der zunehmenden Skepsis gegenüber den versprochenen Konjunkturprogrammen wieder deutlich abstürzten. Der Benchmark CSI 300 Index brach um 7,1% ein. Das Finanzministerium der Volksrepublik China kündigte daher für Samstag ein Briefing zur Finanzpolitik an. Die verunsicherten Finanz- und Rohstoffmärkte quittierten die Entwicklungen der letzten Wochen mit einer hohen Volatilität. Erst begann man eine Art „Melt-Up“ einzupreisen, dann wieder auszupreisen und jetzt werden die Rufe nach weiteren Stimulus-Pakete schon wieder laut.

Die Dynamik des ungedeckten Schuldgeldsystems

In einem ungedeckten Schuldgeldsystem, so wie es heute weltweit vorherrscht, ist die ständige Suche nach neuer Liquidität in den internationalen Finanzmärkten besonders ausgeprägt. In diesem System wird neue Währung hauptsächlich durch Kreditvergabe geschaffen, was zu einer inhärenten Instabilität und einem kontinuierlichen Bedarf an neuer Liquidität führt. Die Geld- bzw. Währungsschöpfung basiert dabei auf der Kreditvergabe durch Geschäftsbanken. Wenn eine Bank einen Kredit vergibt, erzeugt sie gleichzeitig neues Geld in Form von Giralgeld. Dieses Geld existiert jedoch nur als Buchgeld und ist nicht durch reale Werte wie Gold gedeckt. Da die Banken verpflichtet sind, nur einen Bruchteil der Einlagen als Reserve zu halten (Mindestreservesystem), entsteht ein Multiplikatoreffekt, der die Geldmenge weiter erhöht. Dieser Prozess führt zu einer ständigen Expansion der Geldmenge und einem erhöhten Liquiditätsbedarf im System.

Die Ursache bzw. die Notwendigkeit für ständig neue Liquidität in diesem System ergibt sich aus mehreren Faktoren:

- Zinsbelastung: Da die Währung durch Kredite geschaffen wird, muss es mit Zinsen zurückgezahlt werden. Um diese Zinsen zu bedienen, ist kontinuierlich neue Währung erforderlich, was zu einem ständigen Wachstumszwang führt.

- Fristentransformation: Banken vergeben langfristige Kredite, während sie kurzfristige Einlagen halten. Diese Diskrepanz erfordert eine ständige Refinanzierung und erhöht den Liquiditätsbedarf.

- Systemische Risiken: In Krisenzeiten kann das Vertrauen in das Bankensystem schnell schwinden, was zu Bank Runs führen kann. Um solche Situationen zu vermeiden, benötigen Banken einen stetigen Zugang zu Liquidität.

- Globale Vernetzung: Die zunehmende Verflechtung der Finanzmärkte und die verbesserte Vernetzung der Kunden aufgrund der Digitalisierung haben die Dynamiken von Liquiditätsengpässen verstärkt und erfordern daher einen noch größeren Fokus auf Liquiditätsmanagement.

- Regulatorische Anforderungen: Banken müssen aus regulatorischen Gründen über einen Puffer an eigenen flüssigen Mitteln für den Geschäftsalltag verfügen, was den Bedarf an Liquidität weiter erhöht.

In diesem System fungieren Zentralbanken als “Kreditgeber der letzten Instanz”, um systemische Risiken zu mindern. Sie können in Krisenzeiten zusätzliche Liquidität bereitstellen, was jedoch langfristig zu einer weiteren Ausweitung der Geldmenge führt und damit logischerweise die Inflation begünstigt.

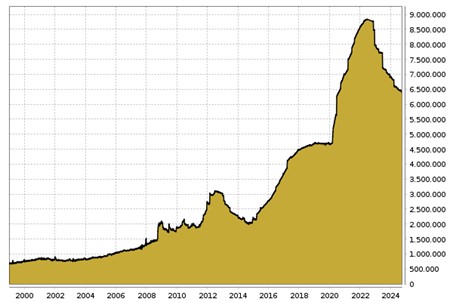

Seit 2002 hat sich beispielsweise die Bilanzsumme der Europäischen Zentralbank (EZB) erheblich vergrößert und betrug Ende August 2024 mit ca. 6,473 Bio. EUR mehr als das Zehnfache des Wertes von 2002. Der stärkste Anstieg begann 2008 mit dem Ausbruch der globalen Finanzkrise. Bis zum Juni 2022 stieg die Bilanzsumme aufgrund der expansiven Geldpolitik auf ihren Höchststand von 8,836 Bio. EUR. Zwar ist die Bilanzsumme der EZB seitdem rückläufig, die stagflationären Probleme innerhalb der Eurozone nehmen jedoch gleichzeitig zu. Wie lange die eher restriktive Geldpolitik innerhalb der Euro-Zone noch fortgesetzt werden kann, ist schwer zu sagen. Die Märkte lechzen aber schon wie ein Junkie nach neuer Liquidität. Sollten die Notenbanker zu halbherzig oder zu spät reagieren, könnte die Kontrolle über die Marktpsychologie schnell verloren gehen. Die Gefahr einer Krise ist daher nicht von der Hand zu weisen. Zudem ist der Handlungsspielraum der EZB durch Zinssenkungen begrenzt, da die Zinsen bereits sehr niedrig sind. Hier sind die Amerikaner klar im Vorteil.

Globale Geldmenge wächst binnen 12 Monaten um 7,3 Bio. Euro

Allerdings ist die Ausgangslage für die US-Notenbank Federal Reserve auch nicht wesentlich günstiger, da die US-Kernverbraucherpreisinflation zuletzt wieder auf 3,3% angestiegen ist und gleichzeitig die Arbeitslosenzahlen ebenfalls zu steigen beginnen. Sollten sich steigende Inflation bei steigender Arbeitslosigkeit in einen Trend verschärfen, droht Ungemach.

Schon jetzt hat sich die Liquidität im globalen Finanzsystem in den letzten 12 Monaten bereits um ca. 7,3 Bio. USD deutlich erhöht. Insbesondere fiskalische Stimuli waren dafür verantwortlich. Unabhängig vom Ausgang der US-Präsidentschaftswahl dürfte die lockere Geldpolitik der Zentralbanken weiter zunehmen. Allein schon aufgrund des „Wettbewerbsdruck“ bzw. „Abwertungswettlaufs“ innerhalb des internationalen Währungssystems. Zudem müssen die ständig eskalierenden geopolitischen Ereignisse abgefedert werden.

Treiber für den Edelmetallsektor

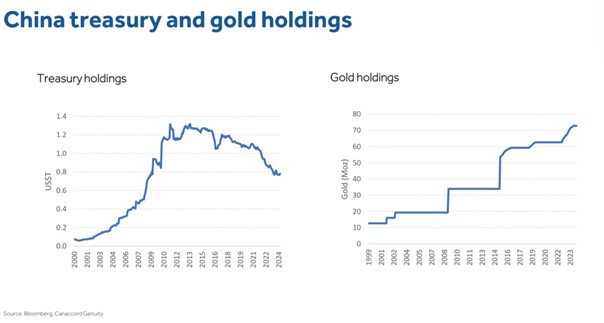

China war eine der Haupttriebkräfte für den Anstieg des Goldpreises auf das neue Allzeithoch bei 2.685 US-Dollar. Obwohl sich die Käufe der chinesischen Zentralbank in letzter Zeit verlangsamt haben, gibt es nach wie vor überzeugende Argumente dafür, dass das Land mittel- bis langfristig ein wichtiger Nachfrager bleiben wird. Zudem dürften insbesondere Zentralbanken der Schwellenländer jeden etwas größeren Goldpreisrücksetzer für Zukäufe nutzen. Obendrein stürmen Kleinanleger in den USA (Cosco) und Asien die Goldhändler. Die positive Dynamik im Edelmetallsektor wird daher trotz gelegentlicher Verschnaufpausen und erhöhter Volatilität voraussichtlich anhalten. Auch durch die schrittweise Rückkehr westlicher institutioneller Investoren in den Edelmetall-Sektor ist in den kommenden Monaten mit einer weiteren Steigerung der Nachfrage zu rechnen. Die Goldbestände der westlichen ETFs nehmen erst seit dem Frühling wieder langsam zu und haben großen Nachholbedarf. Diese Entwicklung könnte den Edelmetallmarkt zusätzlich stärken und zu der mittelfristig erwarteten Aufwärtsbewegung in Richtung 3.000 US-Dollar+x beitragen.

Fazit: Gold – Rücksetzer als Sprungbrett

Der Goldpreis hat in den vergangenen drei Wochen Luft geholt und ist von seinem neuen Allzeithoch bei 2.685 USD um rund 80 USD zurückgekommen. Übergeordnet ist die Rally intakt, eine etwas ausgedehntere Verschnaufpause sollte aber nicht überraschen.

Im etwas vorsichtigeren Szenario kommt es in den kommenden Wochen daher zu einem gesunden Wiedersehen mit der schnell steigenden 50-Tagelinie (2.545 USD). Dadurch könnten die zu optimistischen Sentimentwerte zumindest etwas bereinigt werden.

Alternativ nutzen die Bullen die Erholung vom Freitag und drücken den Goldpreis weiter nach oben. Die bullische Flagge würde demnach schon in Kürze nach oben aufgelöst und die Rally ginge vermutlich verschärft weiter. Das nächste kurzfristige Kursziel wartet um 2.700 USD.

So oder so sollte der Rücksetzer als Sprungbrett für die nächste Aufwärtsbewegung dienen.

Uns gefallen in diesem Umfeld eines stark voran gepreschten Goldpreises stattdessen aber die teilweise nach wie vor eklatant unterbewerteten Silberminenaktien sowie Platin, welches bislang noch gar nicht in die Gänge gekommen ist.

Das könnte Sie auch interessieren:

- Condor Energies: Die Analysten heben den Daumen!

- Social Media neu gedacht: naoo auf dem Weg an die Börse!

- KI und Big Data: Wird so das Einkaufen revolutioniert?

- Uranium Energy: Zweite Chance für Nachzügler?

- Condor Energies: Interview mit CEO Don Streu!

- Auch die Türkei vollzieht die Kehrtwende in Sachen Bitcoin!

- Deutschland: Preise für Häuser und Wohnungen fallen weiter!

- Aktiensplit bei Nvidia: Ist die Aktie nach dem Run noch kaufenswert?

- Canadian Natural Resources: Die beste Ölaktie der Welt?

- Enapter: Iridium-frei Elektrolyse – Der entscheidende Wettbewerbsvorteil?

- Ero Copper: Auf den Kupferpreis setzen!

- Time is your friend: Passives Einkommen mit Optionen generieren!

- Orecap Invest: Kleiner, aber feiner Dealmaker in der Rohstoffbranche!

- Perpetua Resources: Goldmine mit stratgeischem Interesse der USA!

- CR Energy: Hidden Champion aus der Wohnungswirtschaft!

- Aura Minerals: Unterbewertung und starkes Wachstum

- H2 Core: Deutsche Wasserstoffirma vor Borsendebüt!

- Redcare Pharmacy: Mehr als nur Fantasie!

- Friwo verspricht Wende 2024!

- Zum Tod von Charlie Munger: Seine besten Sprüche und Lebensweisheiten!

- Ranking: Die innovativsten Unternehmen der Welt!

- DHT Holding: Tanker als Cash-Maschinen

- Ranking: die meistverkauften Spielekonsolen aller Zeiten!

Hinweis: Dies ist ein Gastbeitrag von Midas Toch Consulting. Die Meinung von Gastautoren muss grundsätzlich nicht mit der Meinung der Redaktion von Investor-Magazin.de übereinstimmen. Für Beiträge von Gastautoren übernimmt der Herausgeber von Investor-Magazin.de grundsätzlich keine Verantwortung, Haftung und keine Gewähr. Dies gilt ebenfalls für die vom Gastautor verwendeten Charts, Graphiken, Tabellen, Bilder und alle zukunftsgerichteten Aussagen. Dies gilt insbesondere auch dann, wenn Leser in Folge dieser Beiträge Finanzgeschäfte jeglicher Art tätigen. Bitte machen Sie Ihre eigene Due Dilligence und bitte beachten Sie unseren Disclaimer (siehe unten)!

_____________________________________________________________________________________

DISCLAIMER. BITTE UNBEDINGT BEACHTEN!

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34 WpHG i.V.m. FinAnV: Mitarbeiter, Berater und freie Redakteure von www.investor-magazin.de können jederzeit Aktien an allen vorgestellten Unternehmen halten, kaufen oder verkaufen. Das gilt ebenso für abgeleitete Finanzinstrumente, Kryptowährungen oder Rohstoffe. Sollte ein Mitarbeiter, Berater oder freier Redakteur zum Zeitpunkt der Veröffentlichung eines der hier genannten Wertpapiere besitzen, wird dies an dieser Stelle genannt. Der Autor besitzt folgende der im Artikel genannten Aktien oder Finanzprodukte: keine. Hinweise auf Interessenkonflikte: keine.

Zudem weisen wir gerne auf die Broschüren der BaFin zum Schutz vor unseriösen Angeboten hin:

– Geldanlage – Wie Sie unseriöse Anbieter erkennen (pdf/113 KB)

– Wertpapiergeschäfte – Was Sie als Anleger beachten sollten (pdf/326 KB)

Risikohinweis: Wir weisen darauf hin, dass der Erwerb von Wertpapieren jeglicher Art hohe Risiken birgt, die zum Totalverlust des eingesetzten Kapitals führen können – oder darüber hinaus. Jegliche auf dieser Webseite verbreiteten Artikel rufen explizit nicht zum Kauf oder Verkauf von Wertpapieren auf. Es kommt weder eine Anlageberatung noch ein Anlagevermittlungsvertrag mit dem Leser zustande. Die hier dargestellten Informationen beziehen sich auf das Unternehmen oder den Markt und nicht auf die persönliche Situation des Lesers. Grundsätzlich möchten wir Ihnen Ideen für unseres Erachtens aussichtsreiche Investments geben. Bitte passen Sie diese dann an Ihre individuelle Strategie und persönliche Finanzsituation an. Und bitte vergessen Sie nicht: Wir haben keine Glaskugel, wir haben aber viel Erfahrung und Wissen. Daher raten wir stets dazu, dass Sie als Leser Ihren Kopf benutzen und Ihre eigenen Analysen erstellen sollten: Do your own Due Dilligence!

Datenschutz: Wir geben Ihre Daten nicht an externe Dritte weiter. Aufgrund der neuen Datenschutz Grundverordnung haben wir unsere Datenschutzerklärung aktualisiert. Sie können sich für unseren kostenlosen Newsletter hier anmelden. Eine Abmeldung ist jederzeit per Mail an info (at) investor-magazin.de möglich.

Keine Haftung für Links: Mit Urteil vom 12.Mai 1998 hat das Landgericht Hamburg entschieden, dass man durch die Ausbringung eines Links die Inhalte der verlinkten Seiten ggf. mit zu verantworten hat. Dies kann nur dadurch verhindert werden, dass man sich ausdrücklich von diesem Inhalt distanziert. Für alle Links auf dieser Webseite gilt: Der Betreiber distanziert sich hiermit ausdrücklich von allen Inhalten aller verlinkten Seiten und macht sich diese Inhalte nicht zu Eigen.

Keine Finanzanalyse: Der Herausgeber weist ausdrücklich darauf hin, dass es sich bei den Besprechungen um keine Finanzanalysen nach deutschem Kapitalmarktrecht handelt, sondern um journalistische und/oder werbliche Texte. Sie erfüllen deshalb nicht die Anforderungen zur Gewährleistung der Objektivität von Anlageempfehlungen. Bitte beachten Sie außerdem: Die Nutzung dieses Informationsangebots ist ausschließlich Personen vorbehalten, die ihren dauerhaften Wohnsitz in der Bundesrepublik Deutschland haben.

Urheberrecht: Der Inhalt und die Struktur dieser Webseite sind urheberrechtlich geschützt und Eigentum des Betreibers. Sie dürfen nicht ohne vorherige schriftliche Zustimmung weder verwendet noch reproduziert werden, auch nicht auszugsweise. Der Betreiber ist bestrebt, in allen seinen Publikationen die Urheberrechte der verwendeten Grafiken, Bilder und Texte zu beachten. Allein aufgrund der bloßen Nennung oder Nichtnennung von Rechten Dritter ist nicht der Schluss zu ziehen, dass diese nicht geschützt sind! Sollte der Betreiber dennoch gegen Rechte Dritter verstoßen haben, wird er unter dem Vorbehalt der Prüfung unverzüglich jegliche Dateien entfernen, sofern er auf die Rechtsverletzung schriftlich hingewiesen wurde.

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr