Im Jahr 1928 in Coeur d’Alene (Idaho) gegründet, ist Coeur Mining heute eines der traditionsreichsten Minenunternehmen der USA. Die Aktie war jahrelang ein Underperformer. Seit dem Hoch im Januar 2021 hat das Papier 80% an Kurswert eingebüßt. Begründet wird dies mit den drastischen Kostenüberschreitungen bei der Erweiterung der Rochester-Mine in Nevada. Doch dies scheint nun ein Ende zu finden. Coeur Mining könnte daher auch mit Blick auf die hohen Goldpreise eine interessante Turnaround-Spekulation sein.

Vom Hoch immer weiter bergab

Als President und CEO Mitchell J. Krebs im Juli 2011 sein Amt antrat, kostete eine Aktie von Coeur Mining (2,40 €; ISIN US1921085049) stolze 30 Dollar. Heute ist das Papier an US-Börsen für gerade einmal 2,50 Dollar zu haben. Das entspricht einem Kursminus von 90 Prozent. Verantwortlich dafür waren zwei hausgemachte Probleme:

- Der Kauf der Silvertip-Mine in British Columbia (Kanada) im Jahr 2017 erwies sich als kompletter Reinfall. Die Förderung wurde zunächst wiederbelebt, aber im Jahr 2020 eingestellt. Seitdem ist Silvertip ein Explorations-Asset. An einem neuen Minenplan wird gearbeitet.

- Coeur Mining besitzt schon seit den 1980er Jahren die Rochester-Mine in Nevada (USA). Der Ausbau dieses Bergwerks, mit dem Ziel die Förderung zu verdoppeln, kostete 80 Prozent mehr als geplant. Das führte zur Verwässerung des Aktienkurses wegen notwendig gewordener Kapitalerhöhungen zu ungünstigen Konditionen sowie zu einem ungesund hohen Schuldenstand.

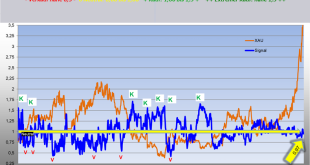

Um fair zu sein, sei angemerkt: Der VanEck Junior Gold Miners ETF (GDXJ) als Vergleichsmaßstab hat seit Juli 2011 rund 75 Prozent verloren (siehe Chart!). Das ist weniger als die 90 Prozent von Coeur Mining, aber auch ein heftiger Verlust. Zur Erinnerung: 2011 befand sich der Edelmetallsektor an einem historischen Hochpunkt. Heute ist die Stimmung so mies wie wohl noch nie, obwohl der Goldpreis wieder Richtung 2000-Dollar-Marke blinzelt.

„Licht am Ende des Tunnels“

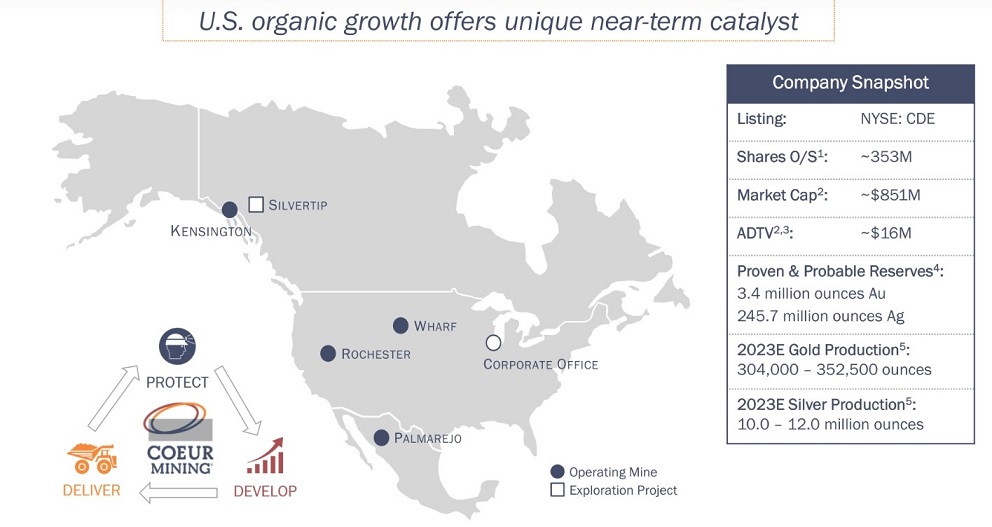

Insgesamt besitzt Coeur Mining vier produzierende Minen (siehe Lageplan! unten): den Palmerejo Gold-Silber Komplex in Mexiko, die Rochester Gold-Silber Mine im US-Bundesstaat Nevada, die Kensington Gold-Mine in Alaska (USA) und die Wharf Gold-Mine in South Dakota (USA). Der Firmensitz wurde 2013 von kleinen Coeur d’Alene in die Metropole Chicago verlegt.

Am 22. September hob die Investmentbank RBC Capital die Einstufung von Coeur Mining mit Kursziel 4 Dollar von „Perform“ auf „Outperform“ an, nachdem auf der neuen Verarbeitungsanlage von Rochester das erste Gold und Silber produziert worden war. „Die Erweiterung der Rochester-Mine ist so gut wie fertig“, so Analyst Michael Siperco. „Das Hochfahren der Förderung bis Mitte 2024 ist der entscheidende Kurstreiber für die Aktie.“ Siperco zeigte sich nach einem Besuch der Mine beeindruckt vom Ausmaß der Veränderungen. Die modernisierte und stark vergrößerte Infrastruktur sollte zusammen mit der höheren Förderung bis ins Jahr 2025 hinein zu niedrigeren Kosten führen. Die am 9. August veröffentlichten Halbjahreszahlen zeichnen noch ein anderes Bild.

Man sieht beim Cashflow-Statement, dass das Unternehmen in den vergangenen Quartalen viel mehr Geld ausgegeben als durch den Verkauf von Gold und Silber eingenommen hat. Nicht jede der vier Minen zeigte eine starke Performance. Der Umsatz ging im zweiten Quartal im Vergleich zum Vorjahr um 13,2% zurück (177,2 Mio. US-Dollar vs. 204,1 Mio. US-Dollar), was nur zum Teil an den niedrigeren Edelmetallpreisen lag. Die Silberförderung im zweiten Quartal 2023 lag nahezu konstant bei 2,4 Mio. Unzen, die Goldförderung fiel von 84.786 im Vorjahresquartal auf 67.090 Unzen. Die Guidance für 2023 wurde entsprechend angepasst (304.000-352.500 vs. 320.000-370.000 oz Gold). Das große bilanzielle Problem sind die Schulden von 448 Mio. US-Dollar, bei Barmitteln von lediglich 57 Mio. US-Dollar per Ende Juni.. Wegen andauerndem Inflationsdruck, vor allem bei den Arbeitslöhnen in Nevada, wurde die Kostenschätzung für den Ausbau der Rochester-Mine noch einmal auf 710 bis 730 Mio. US-Dollar angehoben, was 6 bis 9 Prozent über den Aussagen vor drei Monaten liegt.

Cashflow: Turnaround 2024?

Wie verarbeitet man diesen Zahlensalat, vor allem im Hinblick auf die kommenden beiden Jahre? Seeking Alpha-Autor Taylor Dart sieht immerhin „Ein Licht am Ende des Tunnels“ – auch wenn er Coeur Mining auch heute noch nicht zu seinen Favoriten zählt. Nach einem negativen Free Cashflow von -300 Mio. US-Dollar in den vergangenen zwölf Monaten erwartet er hier (nach Rückzahlung eines Teils der Schulden) einen Turnaround auf +50 Mio. US-Dollar (2024) und +150 Mio. US-Dollar (2025). Er schreibt: „Auch wenn sich die Aussichten für Rochester und bezüglich des freien Cashflow verbessert haben, bin ich weniger optimistisch, was das Wachstum der Erzreserven und Margen bei den anderen drei Minen anbelangt.“ Er leitet daraus ein recht bescheidenes Kursziel von 3,10 US-Dollar ab. Coeur Mining gibt als Reserven (Measured + Indicated) 3,094 Mio. Unzen Gold und 181,897 Mio. Unzen Silber an, darüber hinaus Ressourcen (Inferred) von 1,728 Mio. Unzen Gold und 70,021 Mio. Unzen Silber. Für ein Unternehmen dieser Größe sind das keine beeindruckenden Zahlen – zumal der Erzgehalt zum Teil recht niedrig ist.

Eine Spekulation wagen?

Da der gesamte Sektor zumindest aktienseitig am Boden liegt, hat der Anleger derzeit die große Auswahl – wie in einem Supermarkt voller Sonderangebote. Einen Hinweis, warum Coeur Mining interessant sein könnte, liefern die letzten Quartalszahlen: Der Umsatzanteil von Gold lag bei 68,5 Prozent, der von Silber bei 31,5 Prozent. Das ist relativ hoch. In der aktuellen Unternehmenspräsentation ist zu lesen, dass die Produktion von Silber bis 2025 um 45 Prozent steigen soll – wegen der Kapazitätserweiterung bei Rochester. Sollte der Silberpreis auf über 30 US-Dollar je Unze zulegen können, wird Coeur Mining von den Anlegern mit hoher Wahrscheinlichkeit als „Silberwert“ wahrgenommen. Das hat 2016 schon einmal funktioniert, als der Kurs in acht Monaten von zwei US-Dollar auf 16 US-Dollar nach oben schoss. In der Edelmetallhausse von 2020 startete der Kurs erneut bei 2 US-Dollar eine Rallye, die bei 10 US-Dollar endete. Der Baisse-Tiefpunkt lag auch im Jahr 2023 bei 2 US-Dollar, der Kurs ist wegen der guten Aussichten inzwischen auf 2,50 US-Dollar gestiegen. Das sieht zumindest konstruktiv aus. Geradeaus gedacht: Man kann mit Coeur Mining stark gehebelt von einem steigenden Silberpreis profitieren. Das Gold kommt dann als Bonus obendrauf.

Das könnte Sie auch interessieren:

- TUI: Wann kommt die Wende?

- Pan American Silver: Aktie schon im Sonderangebot?

- PNE Wind: Zweite Chance auf eine Übernahmeprämie?

- Starkes Wachstum: Nvidia pulverisiert die Erwartungen!

- Apple: Funktioniert wieder das “Buy the dip”?

- Artemis Gold: Ein Übernahmekandidat in Kanada!

- Batteriemetalle: Drei Aktien fürs aktive Depot!

- Alphabet hui, Microsoft pfui!

- Consolidated Lithium Metals: Noch unter dem Radar vieler Investoren!

- Royal Helium: Edelgase für die Raumfahrt!

- Nippon Sanso: Aktie mit Burggraben und Nachholpotenzial!

- Marathon Gold: Geheimtipp in Neufundland

- Ranking: Die innovativsten Unternehmen der Welt!

- Tourmaline Oil: Spekulation auf steigende Gaspreise!

- DHT Holding: Tanker als Cash-Maschinen

- Ero Copper: Eine Kupfer-Aktie, die kaum jemand kennt!

- Obsidian Energy: Der Große unter den kleinen Ölförderern!

- Friwo: Viel Schub aus der Elektromobilität!

- UBS: Der erste Gewinner der Bankenkrise?

- Chevron: Aktienrückkäufe und hohe Cashflows locken!

- Ranking: die meistverkauften Spielekonsolen aller Zeiten!

- Mainz Biomed: Aktie bietet nach Korrektur Einstiegschance

- Net Digital AG: Payment-Dienstleister mit KI-Fantasie

- Hapag Llyod und Shop Apotheke: Wie geht es mit den Aktien weiter?

Graphiken/Tabellen/Bilder: Das Investor Magazin, Coeur Mining, Pixabay

_____________________________________________________________________________________

DISCLAIMER. BITTE UNBEDINGT BEACHTEN!

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34 WpHG i.V.m. FinAnV: Mitarbeiter, Berater und freie Redakteure von www.investor-magazin.de können jederzeit Aktien an allen vorgestellten Unternehmen halten, kaufen oder verkaufen. Das gilt ebenso für abgeleitete Finanzinstrumente. Sollte ein Mitarbeiter, Berater oder freier Redakteur das hier vorgestellte Wertpapier besitzen, wird dies an dieser Stelle genannt. Der Autor besitzt keine der im Artikel genannten Aktien. Hinweis auf Interessenkonflikte: keine.

Zudem weisen wir gerne auf die Broschüren der BaFin zum Schutz vor unseriösen Angeboten hin:

– Geldanlage – Wie Sie unseriöse Anbieter erkennen (pdf/113 KB)

– Wertpapiergeschäfte – Was Sie als Anleger beachten sollten (pdf/326 KB)

Risikohinweis: Wir weisen darauf hin, dass der Erwerb von Wertpapieren jeglicher Art hohe Risiken birgt, die zum Totalverlust des eingesetzten Kapitals führen können – oder darüber hinaus. Jegliche auf dieser Webseite verbreiteten Artikel rufen explizit nicht zum Kauf oder Verkauf von Wertpapieren auf. Es kommt weder eine Anlageberatung noch ein Anlagevermittlungsvertrag mit dem Leser zustande. Die hier dargestellten Informationen beziehen sich auf das Unternehmen und nicht auf die persönliche Situation des Lesers. Grundsätzlich möchten wir Ihnen Ideen für unseres Erachtens aussichtsreiche Investments geben. Bitte passen Sie diese dann an Ihre individuelle Strategie und persönliche Finanzsituation an. Und bitte vergessen Sie nicht: Wir haben keine Glaskugel, wir haben aber viel Erfahrung und Wissen. Daher raten wir stets dazu, dass Sie als Leser Ihren Kopf benutzen und Ihre eigenen Analysen erstellen sollten: Do your own Due Dilligence!

Datenschutz: Wir geben Ihre Daten nicht an externe Dritte weiter. Aufgrund der neuen Datenschutz Grundverordnung haben wir unsere Datenschutzerklärung aktualisiert. Sie können sich für unseren kostenlosen Newsletter hier anmelden. Eine Abmeldung ist jederzeit per Mail an info (at) investor-magazin.de möglich.

Keine Haftung für Links: Mit Urteil vom 12.Mai 1998 hat das Landgericht Hamburg entschieden, dass man durch die Ausbringung eines Links die Inhalte der verlinkten Seiten ggf. mit zu verantworten hat. Dies kann nur dadurch verhindert werden, dass man sich ausdrücklich von diesem Inhalt distanziert. Für alle Links auf dieser Webseite gilt: Der Betreiber distanziert sich hiermit ausdrücklich von allen Inhalten aller verlinkten Seiten und macht sich diese Inhalte nicht zu Eigen.

Keine Finanzanalyse: Der Herausgeber weist ausdrücklich darauf hin, dass es sich bei den Besprechungen um keine Finanzanalysen nach deutschem Kapitalmarktrecht handelt, sondern um journalistische und/oder werbliche Texte. Sie erfüllen deshalb nicht die Anforderungen zur Gewährleistung der Objektivität von Anlageempfehlungen. Bitte beachten Sie außerdem: Die Nutzung dieses Informationsangebots ist ausschließlich Personen vorbehalten, die ihren dauerhaften Wohnsitz in der Bundesrepublik Deutschland haben.

Urheberrecht: Der Inhalt und die Struktur dieser Webseite sind urheberrechtlich geschützt und Eigentum des Betreibers. Sie dürfen nicht ohne vorherige schriftliche Zustimmung weder verwendet noch reproduziert werden, auch nicht auszugsweise. Der Betreiber ist bestrebt, in allen seinen Publikationen die Urheberrechte der verwendeten Grafiken, Bilder und Texte zu beachten. Allein aufgrund der bloßen Nennung oder Nichtnennung von Rechten Dritter ist nicht der Schluss zu ziehen, dass diese nicht geschützt sind! Sollte der Betreiber dennoch gegen Rechte Dritter verstoßen haben, wird er unter dem Vorbehalt der Prüfung unverzüglich jegliche Dateien entfernen, sofern er auf die Rechtsverletzung schriftlich hingewiesen wurde.

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr