Der Goldpreis haussiert und mit ihm auch die Aktie von Kinross Gold. Doch nicht nur dershalb ist der weltweit sechstgrößte Goldproduzent derzeit einer der Überflieger im Sektor. Nach dem geglückten Turnaround ist die Aktie fundamental gut unterstützt. Auch die Übernahme durch einen großen Konkurrenten ist nicht mehr auszuschließen.

2022: Das Katastrophenjahr!

2022 war für Kinross Gold (7,34 EUR | CA4969024047) ein Katastrophenjahr: Am 24. Februar übernahm das Unternehmen für stolze 1,4 Mrd. USD den kanadischen Explorer Great Bear Resources und wurde wegen des hohen Kaufpreises von seinen Aktionären heftig kritisiert. Praktisch zeitgleich begann der Krieg in der Ukraine. Wegen der US-Sanktionen gegen Russland verlor Kinross Gold von heute auf morgen seine „Cash Cow“ – die Kupol-Mine in Sibirien; Kinross hatte über 25 Jahre lang erfolgreich in Russland gearbeitet. Die Mine wurde schließlich für ein Viertel ihres Werts an ein von Russen kontrolliertes Unternehmen verkauft. Erlös: 300 Mio. US-Dollar. Die Barkomponente des Kaufs von Great Bear Resources in Höhe von 1,1 Mrd. US-Dollar wurde über einen Bankkredit finanziert. Man könnte sagen: Schlimmer geht’s nimmer.

Das Portfolio an Minen neu ausbalanciert

Das Management von Kinross Gold reagierte auf diese unerwartete Misere mit einer Neuaufstellung des Portfolios an Minen. Die Chirano-Mine in Ghana wurde für 225 Mio. USD in Cash und Aktien an Nachbar Asante Gold verkauft. Man konzentrierte sich darauf, die beiden Tier 1 Assets Tasiast (Mauretanien) und Paracatu (Brasilien) zu optimieren. Zur Info: ein „Tier 1 Asset“ ist eine Mine mit mindestens 500.000 Unzen Gold Jahresproduktion und einer weiteren Lebensdauer von mindestens zehn Jahren. So wurde bei Tasiast die tägliche Verarbeitungskapazität auf 24.000 Tonnen Erz hochgefahren und die Stromversorgung auf Solarzellen umgestellt. Diese Verbesserungen kosteten Geld, zahlten sich am Ende aber aus.

Exzellente Quartalszahlen

Die jüngst am 7. Mai 2024 veröffentlichten Quartalszahlen waren nicht nur sehr gut. Sie waren auch besser als von den meisten Analysten erwartet.

- Im 1. Quartal 2024 wurden 527.399 Goldäquivalent-Unzen gefördert. Das sihd 13% mehr als im Vorjahreszeitraum.

- Die Kosten lagen stabil bei 982 bzw. 1.310 US-Dollar je Unze (AISC)

- Die Gewinnmarge stieg um 20% auf 1.088 US-Dollar je Unze und legte damit stärker zu als der durchschnittlich realisierte Goldpreis

- Der operative Cashflow stieg auf 374,4 Mio. US-Dollar, der freie Cashflow verdreifachte sich auf 145,3 Mio. US-Dollar

Kinross Gold ist deshalb optimstisch, das Jahres-Produktionsziel von 2,1 Mio Unzen Gold#quivalent zu erreichen. Investiert werden sollen dieses Jahr 1,05 Mrd. US-Dollar,. Dabei dient etwa die Hälfte davon zum Aufrechterhalten der Produktion. Die andere Hälfte wird für neue Entwicklungsprojekte ausgegeben. Bei 406,9 Mio. US-Dollar Cash bzw. Cash-Äquivalenten (per Ende Q1) und einer nicht ausgeschöpften Kreditlinie von 1,5 Mrd. US-Dollar ist reichlich Liquidität vorhanden. CEO J. Paul Rollinson will die wegen des hohen Goldpreises stark sprudelnden Gewinne aber auch zur Tilgung von Schulden verwenden. Diese sind mit 2,25 Mrd. US-Dollar relativ hoch, bei der derzeitigen Ertragslage aber auch nicht gefährlich. Sollten die Analysten mit ihren Prognosen Recht behalten, wäre Kinross Gold mit einer Free Cashflow Yield von 6,7% einer der profitabelsten Goldproduzenten im Sektor. Nur Endeavour Mining (8,9%) und Gold Fields (6,8%) liegen besser.

Sechs Minen, fast alle in Amerika!

Kinross Gold betreibt insgesamt sechs Minen: Tasiast (Mauretanien), Paracatu (Brasilien), La Coipa (Chile), Fort Knox (Alaska, USA), Round Mountain und Bald Mountain (beide Nevada, USA). Die Mine Manh Choh, 400 km südöstlich von Fort Knox in Alaska gelegen, soll im 3. Quartal 2024 die Förderung aufnehmen. An der Erweiterung der Produktion von Round Mountain wird derzeit gearbeitet. Von der geografischen Streuung ist das – vielleicht von Mauretanien abgesehen – ein in Summe wenig riskantes Portfolio.

Great Bear als Mega-Projekt

Beim Bohrprogramm für Great Bear (Ontario, Kanada) kommt Kinross gut voran, so der CEO bei der Vorstellung der Quartalszahlen. In der zweiten Jahreshälfte soll eine vorläufige Wirtschaftlichkeitsberechnung (PEA) veröffentlicht werden. Kinross vergleicht die Geologie von Great Bear gerne mit der von Hemlo und ist deshalb von dem Projekt begeistert. Die von Barrick Gold betriebene Hemlo-Mine liegt ebenfalls in Ontario. Sie ist seit über 30 Jahren in Betrieb. In dieser Zeit wurden 21 Mio. oz Gold gefördert. Hemlo begann als Open Pit. 90% des Goldes wurden aber dann in Tiefen unter 500 Metern entdeckt.

Bisherige Bohrergebnisse legen nahe, dass die Mineralisierung auf Great Bear nicht nur seitlich, sondern auch in die Tiefe hin offen ist, und das bei weiterhin hohen Erzgehalten. Great Bear wäre von seiner Größe her ein weiteres Tier 1 Asset. Folgt man der Unternehmenspräsentation, will Kinross zweigleisig vorgehen: Bis ins Jahr 2029 hinein ist ein umfangreiches Explorationsprogramm geplant. Unabhängig davon soll der Bau einer ersten Mine vorangetrieben werden, die ab 2027 gebaut wird und 2029 den Betrieb aufnehmen soll. Das ist ambitioniert, kann mit einem guten Team von Geologen und Bergbauingenieuren aber durchaus funktionieren.

Lohnt sich noch der Einstieg?

Die vergangenen beiden Jahre von Kinross Gold kann man ohne Übertreibung als Erfolgsgeschichte bezeichnen. Der Turnaroudn ist gelungen. Es dürften aber kaum deutsche Anleger hier investiert sein. Obwohl der Kurs zuletzt fast senkrecht gestiegen ist, empfehlen die meisten Analysten die Aktie immer noch zum Kauf. Beacon Securities z. B. publizierte ein 12-Monats-Kursziel von 14 CAD (aktueller Kurs: 10,90 CAD). Nach dem starken Kursanstieg ist die Aktie logischerweise kein Schnäppchen mehr. Mit Aktienkurs / Net Asset Value von 1,04 und Enterprise Value / 2024E EBITDA von 5,3 ist sie im Vergleich zu wichtigen Konkurrenten jedoch niedrig bewertet. Das Papier ist außerdem eine relativ sichere Wette auf einen steigenden Goldpreis. Legt dieser um 100 US-Dollar je Unze zu, steigt der jährliche operative Cashflow von Kinross Gold um gut 200 Mio. US-Dollar. Wer dem Braten aktuell nicht traut, kann sich ja per Abstauberlimit auf die Lauer legen.

Übernehmen oder übernommen werden?

M&A ist zur Zeit ein heißes Thema bei vielen Minenunternehmen. Wir haben uns drei mögliche Szenarien angeschaut.

- Barrick Gold übernimmt Kinross, um zur Nr. 1 – Newmont Mining – aufzuschließen. CEO Mark Bristow hat so etwas bisher ausgeschlossen. So ein Deal ist aus einem anderen Grund wenig wahrscheinlich. Barrick müsste in bar bezahlen und ein Angebot machen, das mindestens 30% über dem aktuellen Kurs liegt. Für einen Aktionär von Kinross wäre es nicht attraktiv, eine gute Aktie in eine weitaus schlechtere einzutauschen. Eine Übernahme über einen Aktientausch scheidet daher unseres Erachtens aus. Andererseirs dürfte Bristow inzwischen den Druck der Aktionäre spüren. Seit mehr als drei Jahren spricht er von Übernahmen im Kupfer- oder Goldsektor. Geschehen ist nichts.

- Gold Fields hat schon einmal versucht, Yamana zu übernehmen – und ist gescheitert. Gold Fields und Kinross zusammen wären fast so groß wie Barrick. Das wäre der einzige Vorteil, denn es gibt zwischen beiden Unternehmen wenig Synergien. Gold Fields ist außerdem viel höher bewertet als Kinross. Mit der Aufgabe, zwei große Minen gleichzeitig zu bauen – Windfall (Gold Fields) und Great Bear (Kinross) – wäre das Unternehmen zudem ziemlich beschäftigt.

- Kinross könnte versuchen, IAMGold zu übernehmen. Der 60%-Anteil von IAMGold an Coté Gold, der drittgrößten Goldmine Kanadas, die gerade die Produktion in Ontario hochfährt, wäre ein interessantes Asset. Dafür aber 2 Mrd. US-Dollar auszugeben, würde nicht allen Aktionären schmecken. Das würde sich relativieren, wenn Kinross den Rest von IAMGold – eine Mine in Afrika mit nur noch kurzer Lebensdauer und eine unprofitable Mine in Québec – verkaufen könnte. So könnte ein Schuh aus dieser Übernahme werden.

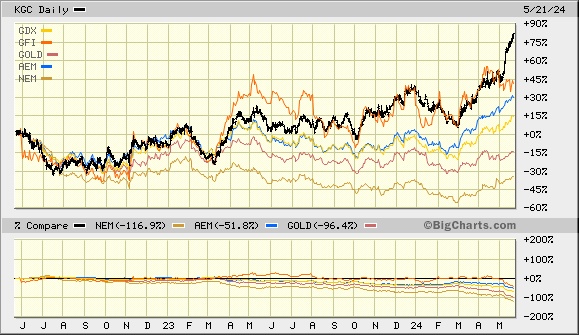

Das Beste kommt zum Schluss. Wir verglichen in einem Chart über zwei Jahre die Performance von Kinross mit der von wichtigen Konkurrenten. Erste Erkenntnis: Bis Mitte 2022 wurden mit dem fallenden Goldpreis unabhängig von guten oder schlechten Nachrichten ALLE MINENAKTIEN heruntergeprügelt. Zweite Erkenntnis: Es war nicht egal, welchen der bekannten Goldproduzenten man danach gekauft hat. Kinross Gold liegt auf Sicht von zwei Jahren 80% im Plus. Gold Fields ist mit +45% die Nummer 2. Dahinter mit +30% Agnico-Eagle. Barrick und Newmont liegen mit -15% bzw. -30% immer noch im Minus. +80% oder -30% – das ist schon ein Unterschied.

Das könnte Sie auch interessieren:

- Canadian Natural Resources: Die beste Ölaktie der Welt?

- Enapter: Iridium-frei Elektrolyse – Der entscheidende Wettbewerbsvorteil?

- Ero Copper: Auf den Kupferpreis setzen!

- Time is your friend: Passives Einkommen mit Optionen generieren!

- Orecap Invest: Kleiner, aber feiner Dealmaker in der Rohstoffbranche!

- Perpetua Resources: Goldmine mit stratgeischem Interesse der USA!

- CR Energy: Hidden Champion aus der Wohnungswirtschaft!

- Aura Minerals: Unterbewertung und starkes Wachstum

- H2 Core: Deutsche Wasserstoffirma vor Borsendebüt!

- Redcare Pharmacy: Mehr als nur Fantasie!

- Friwo verspricht Wende 2024!

- Zum Tod von Charlie Munger: Seine besten Sprüche und Lebensweisheiten!

- Nvidia: Gibt es hier noch eine Bescherung?

- Bitcoin: Braut sich hier der perfekte Sturm zusammen?

- Uranium Energy: Vom steigenden Uranpreis profitieren?

- Coeur Mining: Ist Coeur Mining nach 80% Kursrückgang ein Kauf?

- TUI: Wann kommt die Wende?

- Pan American Silver: Aktie schon im Sonderangebot?

- PNE Wind: Zweite Chance auf eine Übernahmeprämie?

- Artemis Gold: Ein Übernahmekandidat in Kanada!

- Royal Helium: Edelgase für die Raumfahrt!

- Nippon Sanso: Aktie mit Burggraben und Nachholpotenzial!

- Marathon Gold: Geheimtipp in Neufundland

- Ranking: Die innovativsten Unternehmen der Welt!

- DHT Holding: Tanker als Cash-Maschinen

- Ero Copper: Eine Kupfer-Aktie, die kaum jemand kennt!

- Obsidian Energy: Der Große unter den kleinen Ölförderern!

- UBS: Der erste Gewinner der Bankenkrise?

- Chevron: Aktienrückkäufe und hohe Cashflows locken!

- Ranking: die meistverkauften Spielekonsolen aller Zeiten!

Graphiken/Tabellen/Bilder: Das Investor Magazin, Pixabay, Kinross Gold, Stockwatch

_____________________________________________________________________________________

DISCLAIMER. BITTE UNBEDINGT BEACHTEN!

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34 WpHG i.V.m. FinAnV: Mitarbeiter, Berater und freie Redakteure von www.investor-magazin.de können jederzeit Aktien an allen vorgestellten Unternehmen halten, kaufen oder verkaufen. Das gilt ebenso für abgeleitete Finanzinstrumente, Kryptowährungen oder Rohstoffe. Sollte ein Mitarbeiter, Berater oder freier Redakteur zum Zeitpunkt der Veröffentlichung eines der hier genannten Wertpapiere besitzen, wird dies an dieser Stelle genannt. Der Autor besitzt folgende der im Artikel genannten Aktien oder Finanzprodukte: keine.

Zudem weisen wir gerne auf die Broschüren der BaFin zum Schutz vor unseriösen Angeboten hin:

– Geldanlage – Wie Sie unseriöse Anbieter erkennen (pdf/113 KB)

– Wertpapiergeschäfte – Was Sie als Anleger beachten sollten (pdf/326 KB)

Risikohinweis: Wir weisen darauf hin, dass der Erwerb von Wertpapieren jeglicher Art hohe Risiken birgt, die zum Totalverlust des eingesetzten Kapitals führen können – oder darüber hinaus. Jegliche auf dieser Webseite verbreiteten Artikel rufen explizit nicht zum Kauf oder Verkauf von Wertpapieren auf. Es kommt weder eine Anlageberatung noch ein Anlagevermittlungsvertrag mit dem Leser zustande. Die hier dargestellten Informationen beziehen sich auf das Unternehmen oder den Markt und nicht auf die persönliche Situation des Lesers. Grundsätzlich möchten wir Ihnen Ideen für unseres Erachtens aussichtsreiche Investments geben. Bitte passen Sie diese dann an Ihre individuelle Strategie und persönliche Finanzsituation an. Und bitte vergessen Sie nicht: Wir haben keine Glaskugel, wir haben aber viel Erfahrung und Wissen. Daher raten wir stets dazu, dass Sie als Leser Ihren Kopf benutzen und Ihre eigenen Analysen erstellen sollten: Do your own Due Dilligence!

Datenschutz: Wir geben Ihre Daten nicht an externe Dritte weiter. Aufgrund der neuen Datenschutz Grundverordnung haben wir unsere Datenschutzerklärung aktualisiert. Sie können sich für unseren kostenlosen Newsletter hier anmelden. Eine Abmeldung ist jederzeit per Mail an info (at) investor-magazin.de möglich.

Keine Haftung für Links: Mit Urteil vom 12.Mai 1998 hat das Landgericht Hamburg entschieden, dass man durch die Ausbringung eines Links die Inhalte der verlinkten Seiten ggf. mit zu verantworten hat. Dies kann nur dadurch verhindert werden, dass man sich ausdrücklich von diesem Inhalt distanziert. Für alle Links auf dieser Webseite gilt: Der Betreiber distanziert sich hiermit ausdrücklich von allen Inhalten aller verlinkten Seiten und macht sich diese Inhalte nicht zu Eigen.

Keine Finanzanalyse: Der Herausgeber weist ausdrücklich darauf hin, dass es sich bei den Besprechungen um keine Finanzanalysen nach deutschem Kapitalmarktrecht handelt, sondern um journalistische und/oder werbliche Texte. Sie erfüllen deshalb nicht die Anforderungen zur Gewährleistung der Objektivität von Anlageempfehlungen. Bitte beachten Sie außerdem: Die Nutzung dieses Informationsangebots ist ausschließlich Personen vorbehalten, die ihren dauerhaften Wohnsitz in der Bundesrepublik Deutschland haben.

Urheberrecht: Der Inhalt und die Struktur dieser Webseite sind urheberrechtlich geschützt und Eigentum des Betreibers. Sie dürfen nicht ohne vorherige schriftliche Zustimmung weder verwendet noch reproduziert werden, auch nicht auszugsweise. Der Betreiber ist bestrebt, in allen seinen Publikationen die Urheberrechte der verwendeten Grafiken, Bilder und Texte zu beachten. Allein aufgrund der bloßen Nennung oder Nichtnennung von Rechten Dritter ist nicht der Schluss zu ziehen, dass diese nicht geschützt sind! Sollte der Betreiber dennoch gegen Rechte Dritter verstoßen haben, wird er unter dem Vorbehalt der Prüfung unverzüglich jegliche Dateien entfernen, sofern er auf die Rechtsverletzung schriftlich hingewiesen wurde.

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr