“Außer Spesen, nichts gewesen”, könnten wir zu unserer Analyse von Ero Copper im März 2023 schreiben (siehe hier). Doch inzwischen sind unsere Erwartungen eingetreten: Der Kupfermarkt rutscht in ein Angebotsdefizit. Ero Copper bietet in diesem Umfeld die richtige Mischung aus Wachstum und Bewertung. Gleichzeitig blicken wir auf die Lage am Kupfermarkt.

Zukunftsmetall Kupfer: Angebot bleibt hinter Nachfrage zurück

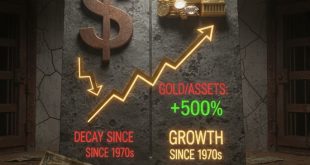

Vor allem auf lange Sicht ist und bleibt Kupfer attraktiv. Eine Analyse von Wood Mackenzie zeigt: 2025 wird wegen der abnehmenden Erzgehalte und einer zu langsamen Inbetriebnahme neuer Minen bereits der „Peak“ bei der weltweiten Kupferförderung erreicht werden. Danach öffnet sich, bis 2040, die Schere immer weiter zwischen dem schrumpfendem Angebot und einer steigender Nachfrage. Kein Wunder, dass Minen-Manager und Anleger unter den Metallen Kupfer favorisieren. Inzwischen sehen auch die großen Investmentbanker ein großes Defizit auf den Markt zurollen. Goldman Sachs und JPMorgan erwarten dementsprechend zu wenig Kupfer und deutlich höhere Preise. Dazu passt, dass der Markt inzwischen von einer weichen oder gar keinen Landung der Weltwirtschaft ausgeht. Die globale Rezession scheint Stand heute abgeblasen. Zumindest glauben das die Mehrheit der von der Bank of America befragten Profi-Geldmanager in der Februar-Umfrage.

Teck Resources, der führende Rohstoffproduzent Kanadas, ist gerade dabei, die „schmutzige“ Kohle-Förderung durch einen Verkauf an Glencore loszuwerden, um zu einem „sauberen“ Produzenten des wichtigen „Zukunftsmetalls“ Kupfer zu werden. Für eine elektrische Zukunft wird Kupfer benötigt. Allein ein Elektroauto benötigt etwa drei- bis viermal so viel Kupfer wie ein Fahrzeug mit Verbrennungsmotor. Die ganze Infrastruktur ist da noch gar nicht mitgerechnet. Auf der anderen Seite kann das Angebot wegen schwieriger Abbaubedingungen, niedriger Erzgehalte, Wasserknappheit und Verzögerungen bei großen Investitionsprojekten die Nachfrage nicht befriedigen. Die Mining-Größe Robert Friedland postete passend dazu die Graphik mit den Entdeckungen von neuen Kupfer-Vorkommen in den vergangenen Jahren (siehe unten). Da sieht es dürftig aus. Das aber sind ideale Bedingungen für Ero Copper (17,70 EUR; ISIN CA2960061091).

— Robert Friedland (@robert_ivanhoe) March 24, 2024

Dass das Unternehmen relativ klein ist, mag ein Nachteil sein, wenn es um Bekanntheit bei Investoren oder um die Kapitalaufnahme geht. Es gibt aber auch einen großen Vorteil: Ero Copper kann attraktive Projekte entwickeln, die für Branchenriesen wie die BHP Group oder Rio Tinto völlig uninteressant sind.

Bei Kupfer nur wenige gute Investitionsmöglichkeiten

Wer jenseits spekulativer Explorer in Kupfer investieren will, hat nicht allzu viele Möglichkeiten: Die Aktie von Marktführer Southern Copper ist mit KGV 30 zu hoch bewertet, die wichtigste Mine von First Quantum wurde in Panama gerade dichtgemacht, Freeport-McMoRan und Hudbay Minerals sind auch nicht unbedingt erste Wahl. Dann bleiben nur Teck Resources und Ero Copper übrig. Beide arbeiten daran, zwischen 2023 und 2025 die Kupferproduktion in etwa zu verdoppeln. Teck fährt gerade eine riesige neue Mine in Chile hoch. Wenn der Verkauf des Kohlegeschäfts (es gibt Umweltprobleme) an Glencore gelingt, ist das zukünftige Wachstum auch gut finanziert. Nach Börsenwert hat Ero Copper etwa ein Zehntel der Größe von Teck Resources. Über 90% der Aktien sind in der Hand von Institutionellen und Management. Seit Unternehmensgründung hat sich Ero Copper weit besser entwickelt, wenn auch sehr volatil.

Im November 2023 führte Ero Copper zur Stärkung der Bilanz nahe Tiefstkurs eine Kapitalerhöhung über 111 Mio. US-Dollar durch. Das Problem war zu diesem Zeitpunkt der fallende Kupferpreis. Das Management hatte ganz offensichtlich Angst, dass ihm bei dem ambitionierten Wachstumsprogramm das Geld ausgeht. Ein Anleger, der die neuen Aktien zum Kurs von 12,53 US-Dollar zeichnete, kann sich allerdings freuen. Das Papier notiert aktuell bei 18,80 US-Dollar. Auch der Kupferpreis hat sich erholt und jüngst sogar die 4 Dollar-Marke genommen. Ero Copper ist seit dem zyklischen Tief wieder im Aufwärtstrend.

Die Menschen hinter Ero Copper

Ero Copper wurde im Mai 2016 von David Strang und Christopher Noel Dunn gegründet. Dunn ist Chairman und arbeitete vorher als Investmentbanker für Goldman Sachs, Bear Stearns und JP Morgan. Außerdem war er im Aufsichtsrat von Pan American Silver und Pretivm Resources. Nicht zuletzt war Strang bis zur Übernahme durch First Quantum im August 2014 President und CEO von Lumina Copper. Chefgeologe Michael Richard war vorher bei Lundin Mining der für Lateinamerika verantwortliche Director of Exploration. Drei interessante Namen aus dem Aufsichtsrat: Lyle Braaten arbeitet für Lumina Gold, Steven Busby ist COO von Pan American Silver und John Wright war an der Gründung von Equinox Resources und Pan American Silver beteiligt und dort als President und COO tätig. Die hier genannten Minenunternehmen gehören/gehörten alle zum Einflussbereich von Ross Beaty bzw. der Lundin-Familie – insofern befindet sich Ero Copper in guter Tradition. Das Alltagsgeschäft in Brasilien managen Eduardo De Come und Joao Zanon, zwei Brasilianer.

Eine Erfolgsgeschichte: In sechs Jahren die Förderung verdoppelt!

- Die Erfolgsgeschichte dieses Teams seit dem Börsengang im Oktober 2017 ist eindrucksvoll: Im Geschäftsjahr 2017 wurden in der Pilar-Mine (Bundesstaat Bahia), die wegen angeblicher Erschöpfung der Ressourcen geschlossen worden war, im Untertagebau 20.133 Tonnen Kupferkonzentrat gefördert, 2022 waren es 46.371 Tonnen und im vergangenen Jahr 43.857 Tonnen. Aus der heruntergewirtschafteten Mine entstand der hochprofitable Caraiba-Minenkomplex mit mehreren Abbaustätten. Die Kapazität der zentralen Verarbeitungsanlage wurde bis Ende 2023 erweitert, außerdem der Auftrag zum Bau eines neuen Schachts der Pilar-Mine vergeben.

- Im Februar 2022 genehmigte der Aufsichtsrat den Bau der Tucuma Mine im Bundesstaat Para. Sie ist mittlerweile zu über 90% fertiggestellt. Die Produktion des ersten Kupferkonzentrats wird für das zweite Quartal 2024 erwartet, früher als geplant. Die Baukosten stiegen nur leicht von 294 Mio. US-Dollar auf 310 Mio. US-Dollar. Die wirtschaftlichen Kennzahlen der Mine sind sehr gut: 41,8% IRR, Payback 1,4 Jahre.

- Die kleine Goldmine Xavantina erzielte 2023 einen Produktionsrekord von 59.222 Unzen (2022: 42.669) Gold. Das gelang bei vergleichsweise niedrigen Kosten von 957 US-Dollar je Unze (AISC).

Wegen der Inbetriebnahme von Tucuma soll die Kupferproduktion 2024 auf 59.000 bis 72.000 und 2025 auf 100.000 bis 110.000 Tonnen steigen. Die Goldförderung bleibt in etwa gleich. Bemerkenswert: Das Wachstum wurde aus dem operativen Cash Flows finanziert (2021: 264,6 Mio. US$, 2022: 143,4 Mio. US$, 2023: 163,1 Mio. US$). Ein Streaming-Vertrag mit Royal Gold über 25% der Goldproduktion spülte zudem 2021 exakt 100 Mio. US-Dollar in die Kasse. Im Februar 2022 wurden im Volumen von 400 Mio. US-Dollar Anleihen mit acht Jahren Laufzeit und 6,5 % Jahreszins an institutionelle Anleger in den USA verkauft. Leider wurden 2023 wegen der „unsicheren makroökonomischen Situation“ auch die Aktionäre zur Kasse gebeten (siehe oben). Die verfügbare Liquidität lag Ende 2023 trotz der hohen Investitionen bei immer noch komfortablen 261,7 Mio. US-Dollar (111,7 Mio. US$, Cash und Cash Equivalents, 150 Mio. eine nicht in Anspruch genommene Kredit-Fazilität).

Ein neues Projekt in Kooperation mit Brasiliens Bergbau-Riesen Vale

Da der Bau der Tucuma Mine Mitte 2024 abgeschlossen sein wird, hielt Ero Copper Ausschau nach einem neuen Wachstumsprojekt. Im Oktober wurde eine Earn-in Vereinbarung mit einer Tochter des brasilianischen Bergbau-Riesen Vale geschlossen. Danach erhält Ero Copper einen 60%-Anteil am Furnas Kupferprojekt. Voraussetzung ist, dass es dem Unternehmen gelingt, dafür innerhalb von fünf Jahren nach drei Phasen der Exploration eine definitive Machbarkeitsstudie vorzulegen. Liest man weitere Einzelheiten des Vertrages, kommt man zum Schluss, dass es sich um die bei weitem größte Investition in der Geschichte von Ero Copper handeln muss. Ero Copper übernimmt trotz des 60%-Anteils gleich 71% der ersten Milliarde US-Dollar an Baukosten, 65,5% der zweiten Milliarde und 60% von allem, was darüber hinaus geht. Bis jetzt bewegten sich alle Investitionen des Unternehmens im unteren dreistelligen Millionenbereich.

Furnas liegt im selben Bergbaugebiet des brasilianischen Bundesstaates Para wie Vales große Salobo-Kupfermine und Ero Coppers Tucuma-Projekt. Die bisherigen Explorationsdaten von Furnas sehen vielversprechend aus. Die Frage, wie Ero Copper dieses mutmaßliche Mammutprojekt finanzieren will, stellt sich erfreulicherweise erst in einigen Jahren.

Ero Copper: Weiterhin ein Kupfer-Favorit

Charts lügen nicht: Der Aktienkurs von Ero Copper hat seit dem IPO im Jahr 2017 um 450% zulegt, lief allerdings in den letzten fünf Jahren unter starken Schwankungen seitwärts. 2024 folgte die Notierung dem wieder steigenden Kupferpreis, hat dessen Performance aber bei weitem geschlagen. Mit plus 20% seit Jahresanfang liegt Ero Copper in der Spitzengruppe der Förderer von Industriemetallen. Die weltweit drei größten Bergbauunternehmen sind keine Alternative. Deren Kurse kamen zuletzt wegen Eisenerz-Sorgen kräftig unter die Räder.

Fazit: Ero Copper bleibt unser Kupfer-Favorit. Das starke Management hat bisher stets geliefert. In Zeiten von steigenden Preisen, einem schwachen Angebot und einer sukzessive steigenden strukturellen Nachfrage könnte die Aktie seine Peer-Group outpferformen.

Das könnte Sie auch interessieren:

- Time is your friend: Passives Einkommen mit Optionen generieren!

- Orecap Invest: Kleiner, aber feiner Dealmaker in der Rohstoffbranche!

- Perpetua Resources: Goldmine mit stratgeischem Interesse der USA!

- CR Energy: Hidden Champion aus der Wohnungswirtschaft!

- Aura Minerals: Unterbewertung und starkes Wachstum

- H2 Core: Deutsche Wasserstoffirma vor Borsendebüt!

- Redcare Pharmacy: Mehr als nur Fantasie!

- Friwo verspricht Wende 2024!

- Zum Tod von Charlie Munger: Seine besten Sprüche und Lebensweisheiten!

- Nvidia: Gibt es hier noch eine Bescherung?

- Bitcoin: Braut sich hier der perfekte Sturm zusammen?

- Uranium Energy: Vom steigenden Uranpreis profitieren?

- Coeur Mining: Ist Coeur Mining nach 80% Kursrückgang ein Kauf?

- TUI: Wann kommt die Wende?

- Pan American Silver: Aktie schon im Sonderangebot?

- PNE Wind: Zweite Chance auf eine Übernahmeprämie?

- Artemis Gold: Ein Übernahmekandidat in Kanada!

- Royal Helium: Edelgase für die Raumfahrt!

- Nippon Sanso: Aktie mit Burggraben und Nachholpotenzial!

- Marathon Gold: Geheimtipp in Neufundland

- Ranking: Die innovativsten Unternehmen der Welt!

- DHT Holding: Tanker als Cash-Maschinen

- Ero Copper: Eine Kupfer-Aktie, die kaum jemand kennt!

- Obsidian Energy: Der Große unter den kleinen Ölförderern!

- UBS: Der erste Gewinner der Bankenkrise?

- Chevron: Aktienrückkäufe und hohe Cashflows locken!

- Ranking: die meistverkauften Spielekonsolen aller Zeiten!

Graphiken/Tabellen/Bilder: Das Investor Magazin, Pixabay, Ero Copper

_____________________________________________________________________________________

DISCLAIMER. BITTE UNBEDINGT BEACHTEN!

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34 WpHG i.V.m. FinAnV: Mitarbeiter, Berater und freie Redakteure von www.investor-magazin.de können jederzeit Aktien an allen vorgestellten Unternehmen halten, kaufen oder verkaufen. Das gilt ebenso für abgeleitete Finanzinstrumente, Kryptowährungen oder Rohstoffe. Sollte ein Mitarbeiter, Berater oder freier Redakteur zum Zeitpunkt der Veröffentlichung eines der hier genannten Wertpapiere besitzen, wird dies an dieser Stelle genannt. Der Autor besitzt folgende der im Artikel genannten Aktien oder Finanzprodukte: keine.

Zudem weisen wir gerne auf die Broschüren der BaFin zum Schutz vor unseriösen Angeboten hin:

– Geldanlage – Wie Sie unseriöse Anbieter erkennen (pdf/113 KB)

– Wertpapiergeschäfte – Was Sie als Anleger beachten sollten (pdf/326 KB)

Risikohinweis: Wir weisen darauf hin, dass der Erwerb von Wertpapieren jeglicher Art hohe Risiken birgt, die zum Totalverlust des eingesetzten Kapitals führen können – oder darüber hinaus. Jegliche auf dieser Webseite verbreiteten Artikel rufen explizit nicht zum Kauf oder Verkauf von Wertpapieren auf. Es kommt weder eine Anlageberatung noch ein Anlagevermittlungsvertrag mit dem Leser zustande. Die hier dargestellten Informationen beziehen sich auf das Unternehmen oder den Markt und nicht auf die persönliche Situation des Lesers. Grundsätzlich möchten wir Ihnen Ideen für unseres Erachtens aussichtsreiche Investments geben. Bitte passen Sie diese dann an Ihre individuelle Strategie und persönliche Finanzsituation an. Und bitte vergessen Sie nicht: Wir haben keine Glaskugel, wir haben aber viel Erfahrung und Wissen. Daher raten wir stets dazu, dass Sie als Leser Ihren Kopf benutzen und Ihre eigenen Analysen erstellen sollten: Do your own Due Dilligence!

Datenschutz: Wir geben Ihre Daten nicht an externe Dritte weiter. Aufgrund der neuen Datenschutz Grundverordnung haben wir unsere Datenschutzerklärung aktualisiert. Sie können sich für unseren kostenlosen Newsletter hier anmelden. Eine Abmeldung ist jederzeit per Mail an info (at) investor-magazin.de möglich.

Keine Haftung für Links: Mit Urteil vom 12.Mai 1998 hat das Landgericht Hamburg entschieden, dass man durch die Ausbringung eines Links die Inhalte der verlinkten Seiten ggf. mit zu verantworten hat. Dies kann nur dadurch verhindert werden, dass man sich ausdrücklich von diesem Inhalt distanziert. Für alle Links auf dieser Webseite gilt: Der Betreiber distanziert sich hiermit ausdrücklich von allen Inhalten aller verlinkten Seiten und macht sich diese Inhalte nicht zu Eigen.

Keine Finanzanalyse: Der Herausgeber weist ausdrücklich darauf hin, dass es sich bei den Besprechungen um keine Finanzanalysen nach deutschem Kapitalmarktrecht handelt, sondern um journalistische und/oder werbliche Texte. Sie erfüllen deshalb nicht die Anforderungen zur Gewährleistung der Objektivität von Anlageempfehlungen. Bitte beachten Sie außerdem: Die Nutzung dieses Informationsangebots ist ausschließlich Personen vorbehalten, die ihren dauerhaften Wohnsitz in der Bundesrepublik Deutschland haben.

Urheberrecht: Der Inhalt und die Struktur dieser Webseite sind urheberrechtlich geschützt und Eigentum des Betreibers. Sie dürfen nicht ohne vorherige schriftliche Zustimmung weder verwendet noch reproduziert werden, auch nicht auszugsweise. Der Betreiber ist bestrebt, in allen seinen Publikationen die Urheberrechte der verwendeten Grafiken, Bilder und Texte zu beachten. Allein aufgrund der bloßen Nennung oder Nichtnennung von Rechten Dritter ist nicht der Schluss zu ziehen, dass diese nicht geschützt sind! Sollte der Betreiber dennoch gegen Rechte Dritter verstoßen haben, wird er unter dem Vorbehalt der Prüfung unverzüglich jegliche Dateien entfernen, sofern er auf die Rechtsverletzung schriftlich hingewiesen wurde.

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr