Nimmt man die Zahl der Suchanfragen auf großen Börsen-Webseiten, ist Canadian Natural Resources ein Unternehmen, das in Deutschland praktisch niemand kennt. Ginge es nach dem Börsenwert in Höhe von aktuell 85,8 Mrd. US-Dollar, wäre die Aktie der sechstgrößte Wert im DAX. Das Papier besticht durch langfristige Outperformance und eine mehr als solide Dividendenpolitik!

Der größte Öl-Förderer Kanadas

Canadian Natural Resources (70,40 Euro | CA1363851017) ist der größte Erdölproduzent und zweitgrößte Gasförderer Kanadas. Das Unternehmen hat eine gut diversifizierte Kombination an Vermögenswerten im Heimatland, aber auch in der Nordsee und vor den Küsten Afrikas. Die ausgewogene Mischung aus Erdgas (27%), schwerem Rohöl (28%), leichtem Rohöl (10%) sowie Bitumen und synthetischem Rohöl (35%) ist eines der stärksten und vielfältigsten Vermögensportfolios aller Energieproduzenten der Welt.

In den vergangenen Fünf- und Zehnjahreszeiträumen ist die Aktie von Canadian Natural Resources mit Abstand besser als die Papiere von Exxon, Chevron, Shell und BP gelaufen. Sie hat bei der Performance auch die Titel der beiden Lokalrivalen Cenovus und Suncor abgehängt. Das Geheimnis hinter diesem Erfolg: effizienter Kapitaleinsatz. Canadian Natural Resources hat, über mehr als zehn Jahre verteilt, zig Milliarden in die kanadische Ölsandförderung und -verarbeitung investiert, einige Übernahmen getätigt und trotzdem mittlerweile 24 Jahre lang Jahr für Jahr die Dividende gesteigert. Die jährliche Steigerungsrate liegt im Durchschnitt bei 21 Prozent. Seit diese Phase der großen Investitionen abgeschlossen ist, werden nun zunehmend die Früchte geerntet.

2024 ist ein besonderes Jahr: 100% Ausschüttung!

Dennoch wird 2024 für Canadian Natural Resources zu einem besonderen Jahr. „Wir haben 2023 das Ziel erreicht, die Nettoschulden auf zehn Milliarden Dollar zurückzuführen“, so Finanzchef Mark Stainthorpe bei der letzten Investorenkonferenz. „Wir schütten deshalb 2024 den freien Cashflow zu 100% an unsere Aktionäre aus.“ Die Quartalsdividende wurde von 1,00 auf 1,05 CAD erhöht, außerdem wurden wieder eigene Aktien zurückgekauft. Mit einem Verhältnis Schulden/EBITDA von 0,6 kann sich das Unternehmen das erlauben. Man kann davon ausgehen, dass es auch dieses Jahr wieder eine Extra-Dividende gibt. Der Nutzen des Rückkaufs eigener Aktien mit dem Ziel, diese dann einzuziehen, ist an folgenden beiden Zahlen abzulesen: 2023 stieg die Produktion um 4%, die Produktion pro Aktie legte um 7% zu.

Nicht verwechseln: Ölschiefer vs. Ölsand!

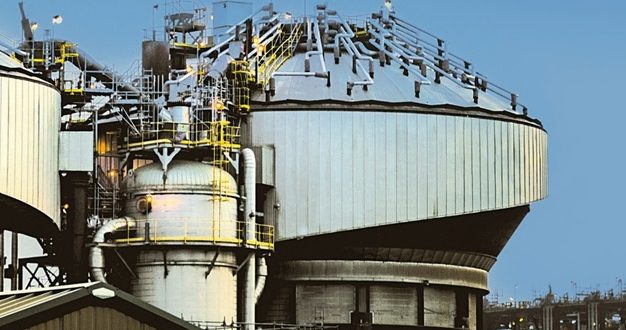

Für Anleger, die Canadian Natural Resources kennen, ist das Unternehmen ein Ölsandförderer. Das ist insoweit richtig: Etwa zwei Drittel der 976.000 Barrel Rohöl pro Tag werden auf diese Weise gewonnen. Dabei sind zwei Verfahren zu unterscheiden. Bei der von 2008 bis 2017 in mehreren Teilschritten erbauten, etwa 30 Mrd. Dollar teuren Produktionsstätte Horizon wird der bitumenhaltige Sand im Tagebau mit riesigen Baggern weggeschaufelt und in dem angeschlossenen Chemiewerk zu synthetischem Rohöl gekocht. SAGD ist mit In situ leach bei der Gewinnung von Uran vergleichbar. Im Fall von Ölsand wird heißer Dampf in das Erdreich gepresst und das flüssig gewordene Öl abgepumpt. Ein Drittel des von Canadian Natural Resources geförderten Erdgases wird von dem Unternehmen selbst im Zusammenhang mit Ölsand verbraucht. Wirtschaftlich macht das Sinn. Der Preis für Erdgas in Nordamerika ist niedrig, Rohöl ist das wertvollere Produkt.

Man darf auf keinen Fall die kanadische Ölsandförderung mit dem Fracking von Ölschiefer in den USA gleichsetzen. Ölsande liegen nahe der Oberfläche. Für den Abbau und die Verarbeitung sind gigantische Investitionen erforderlich. Dafür wird dann mehrere Jahrzehnte lang produziert. Canadian Natural Resources besitzt die größten Ölvorräte Kanadas. Die Vorkommen von Ölschiefer liegen meist 2.000 Meter unter der Erde. Um das Öl zu gewinnen, wird das Gestein angebohrt und unter hohem Druck mit einem Gemisch aus Wasser und Chemikalien zertrümmert („gefrackt“). Große Vorabinvestitionen erfordert das nicht. Da der Ölfluss jedoch schnell versiegt, müssen immer wieder neue Löcher gebohrt werden. Nachhaltig freie Cash Flows lassen sich mit Fracking kaum erwirtschaften.

Kanadas unterentwickelte Infrastruktur

Kanada hat die weltweit drittgrößten Ölvorkommen. Die Infrastruktur, die benötigt wird, um das schwarze Gold zum Kunden zu bringen, ist jedoch stark unterentwickelt. Öl- und Gas-Pipelines sind in Kanada (und auch in den USA) aus Umweltgründen politisch hoch umstritten. Die kanadischen Öl- und Gasförderer haben schon seit Jahren darunter zu leiden.

Weil meist nur umständlich oder mit großem Aufwand transportierbar, erhalten die kanadischen Förderer für ihr Produkt weniger als den Weltmarktpreis. Von Fort McMurray, der Hauptstadt des kanadischen Ölsandes, bis zu den Raffinerien im US-Bundesstaat Louisiana sind es 2.600 Meilen (4.200 Kilometer). Das synthetische Rohöl wird zum Teil in Güterzügen dorthin transportiert. Es grenzt an ein Wunder, dass die 1953 erbaute Trans Mountain Pipeline renoviert und deren Transportkapazität erweitert wird, mit der Rohöl von Edmonton zu den Häfen an der kanadischen Pazifikküste transportiert werden kann. Canadian Natural Resources hat sich 94.000 Barrel pro Tag der zusätzlichen Kapazität gesichert. Der Transport von Rohöl zur US-amerikanischen Golfküste über die Flanagan South Pipeline wird von 22.500 auf 77.500 bpd gesteigert. Auch ein Flüssiggas-Terminal (LNG Canada) soll an der Pazifikküste entstehen, um asiatische Kunden zu beliefern. Ein Blick auf die Landkarte genügt, warum Europa hier leer ausgeht: Von den kanadischen Öl- und Gasförderstätten ist es zum Pazifik viel näher als zum Atlantik.

President Scott Stauth berichtete bei der Investorenkonferenz, dass sein Unternehmen überlegt, die Ölsandförderung um 195.000 bpd zu erweitern. Das sei jedoch abhängig von weiteren Pipeline-Transportkapazitäten. Außerdem erwarte er von der Regierung finanzielle Unterstützung bei der Abscheidung und Lagerung von Kohlendioxid, das zweifelsohne bei der Erzeugung von synthetischem Rohöl entsteht.

Fazit: Canadian Natural Resources ist wegen der soliden Finanzen und der langfristig nachhaltigen Produktion eine Aktie, die man vermutlich über Jahre halten kann. Man kann damit aber auch überproportional von einem steigenden Ölpreis profitieren: Da die Förderkosten relativ konstant sind, steigert jeder Dollar Ölpreisanstieg den Gewinn. Das dürfte realistisch sein. Die aktuelle Dividendenrendite liegt bei 3,84%, das KGV bei 15. Für den 10. Juni ist ein Aktiensplit geplant. Wer davor eine Aktie hatte, hat danach zwei.

Das könnte Sie auch interessieren:

- Enapter: Iridium-frei Elektrolyse – Der entscheidende Wettbewerbsvorteil?

- Ero Copper: Auf den Kupferpreis setzen!

- Time is your friend: Passives Einkommen mit Optionen generieren!

- Orecap Invest: Kleiner, aber feiner Dealmaker in der Rohstoffbranche!

- Perpetua Resources: Goldmine mit stratgeischem Interesse der USA!

- CR Energy: Hidden Champion aus der Wohnungswirtschaft!

- Aura Minerals: Unterbewertung und starkes Wachstum

- H2 Core: Deutsche Wasserstoffirma vor Borsendebüt!

- Redcare Pharmacy: Mehr als nur Fantasie!

- Friwo verspricht Wende 2024!

- Zum Tod von Charlie Munger: Seine besten Sprüche und Lebensweisheiten!

- Nvidia: Gibt es hier noch eine Bescherung?

- Bitcoin: Braut sich hier der perfekte Sturm zusammen?

- Uranium Energy: Vom steigenden Uranpreis profitieren?

- Coeur Mining: Ist Coeur Mining nach 80% Kursrückgang ein Kauf?

- TUI: Wann kommt die Wende?

- Pan American Silver: Aktie schon im Sonderangebot?

- PNE Wind: Zweite Chance auf eine Übernahmeprämie?

- Artemis Gold: Ein Übernahmekandidat in Kanada!

- Royal Helium: Edelgase für die Raumfahrt!

- Nippon Sanso: Aktie mit Burggraben und Nachholpotenzial!

- Marathon Gold: Geheimtipp in Neufundland

- Ranking: Die innovativsten Unternehmen der Welt!

- DHT Holding: Tanker als Cash-Maschinen

- Ero Copper: Eine Kupfer-Aktie, die kaum jemand kennt!

- Obsidian Energy: Der Große unter den kleinen Ölförderern!

- UBS: Der erste Gewinner der Bankenkrise?

- Chevron: Aktienrückkäufe und hohe Cashflows locken!

- Ranking: die meistverkauften Spielekonsolen aller Zeiten!

Graphiken/Tabellen/Bilder: Das Investor Magazin, Pixabay, Canadian Natural Resources

_____________________________________________________________________________________

DISCLAIMER. BITTE UNBEDINGT BEACHTEN!

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34 WpHG i.V.m. FinAnV: Mitarbeiter, Berater und freie Redakteure von www.investor-magazin.de können jederzeit Aktien an allen vorgestellten Unternehmen halten, kaufen oder verkaufen. Das gilt ebenso für abgeleitete Finanzinstrumente, Kryptowährungen oder Rohstoffe. Sollte ein Mitarbeiter, Berater oder freier Redakteur zum Zeitpunkt der Veröffentlichung eines der hier genannten Wertpapiere besitzen, wird dies an dieser Stelle genannt. Der Autor besitzt folgende der im Artikel genannten Aktien oder Finanzprodukte: Canadian Natural Resources.

Zudem weisen wir gerne auf die Broschüren der BaFin zum Schutz vor unseriösen Angeboten hin:

– Geldanlage – Wie Sie unseriöse Anbieter erkennen (pdf/113 KB)

– Wertpapiergeschäfte – Was Sie als Anleger beachten sollten (pdf/326 KB)

Risikohinweis: Wir weisen darauf hin, dass der Erwerb von Wertpapieren jeglicher Art hohe Risiken birgt, die zum Totalverlust des eingesetzten Kapitals führen können – oder darüber hinaus. Jegliche auf dieser Webseite verbreiteten Artikel rufen explizit nicht zum Kauf oder Verkauf von Wertpapieren auf. Es kommt weder eine Anlageberatung noch ein Anlagevermittlungsvertrag mit dem Leser zustande. Die hier dargestellten Informationen beziehen sich auf das Unternehmen oder den Markt und nicht auf die persönliche Situation des Lesers. Grundsätzlich möchten wir Ihnen Ideen für unseres Erachtens aussichtsreiche Investments geben. Bitte passen Sie diese dann an Ihre individuelle Strategie und persönliche Finanzsituation an. Und bitte vergessen Sie nicht: Wir haben keine Glaskugel, wir haben aber viel Erfahrung und Wissen. Daher raten wir stets dazu, dass Sie als Leser Ihren Kopf benutzen und Ihre eigenen Analysen erstellen sollten: Do your own Due Dilligence!

Datenschutz: Wir geben Ihre Daten nicht an externe Dritte weiter. Aufgrund der neuen Datenschutz Grundverordnung haben wir unsere Datenschutzerklärung aktualisiert. Sie können sich für unseren kostenlosen Newsletter hier anmelden. Eine Abmeldung ist jederzeit per Mail an info (at) investor-magazin.de möglich.

Keine Haftung für Links: Mit Urteil vom 12.Mai 1998 hat das Landgericht Hamburg entschieden, dass man durch die Ausbringung eines Links die Inhalte der verlinkten Seiten ggf. mit zu verantworten hat. Dies kann nur dadurch verhindert werden, dass man sich ausdrücklich von diesem Inhalt distanziert. Für alle Links auf dieser Webseite gilt: Der Betreiber distanziert sich hiermit ausdrücklich von allen Inhalten aller verlinkten Seiten und macht sich diese Inhalte nicht zu Eigen.

Keine Finanzanalyse: Der Herausgeber weist ausdrücklich darauf hin, dass es sich bei den Besprechungen um keine Finanzanalysen nach deutschem Kapitalmarktrecht handelt, sondern um journalistische und/oder werbliche Texte. Sie erfüllen deshalb nicht die Anforderungen zur Gewährleistung der Objektivität von Anlageempfehlungen. Bitte beachten Sie außerdem: Die Nutzung dieses Informationsangebots ist ausschließlich Personen vorbehalten, die ihren dauerhaften Wohnsitz in der Bundesrepublik Deutschland haben.

Urheberrecht: Der Inhalt und die Struktur dieser Webseite sind urheberrechtlich geschützt und Eigentum des Betreibers. Sie dürfen nicht ohne vorherige schriftliche Zustimmung weder verwendet noch reproduziert werden, auch nicht auszugsweise. Der Betreiber ist bestrebt, in allen seinen Publikationen die Urheberrechte der verwendeten Grafiken, Bilder und Texte zu beachten. Allein aufgrund der bloßen Nennung oder Nichtnennung von Rechten Dritter ist nicht der Schluss zu ziehen, dass diese nicht geschützt sind! Sollte der Betreiber dennoch gegen Rechte Dritter verstoßen haben, wird er unter dem Vorbehalt der Prüfung unverzüglich jegliche Dateien entfernen, sofern er auf die Rechtsverletzung schriftlich hingewiesen wurde.

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr

Das Investor Magazin Deutsche Aktien, Rohstoffaktien & mehr